Scalable Capital Kundenservice

Der Kundenservice von Scalable Capital unterstützt Sie montags bis freitags zwischen 8 bis 20 Uhr bei all Ihren Anliegen.

So erreichen Sie uns

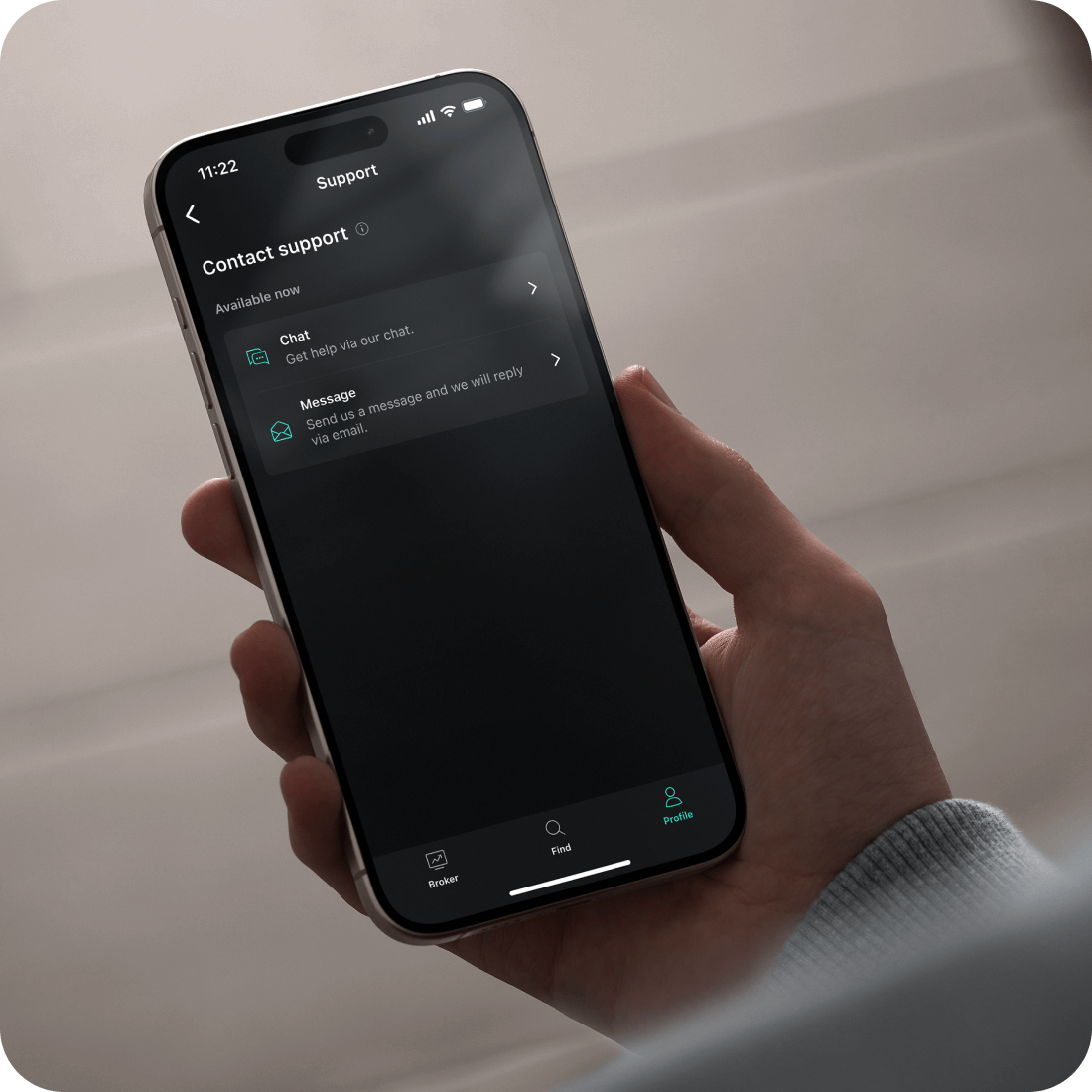

Sie wünschen persönlichen Kontakt? Unser Support-Team ist gerne für Sie da. Die entsprechenden Kontaktmöglichkeiten finden Sie direkt in unserer App oder im Web unter “Support.”