Glauben Sie an das Drei-Säulen-Modell in der Altersvorsorge? Nur zur Erinnerung: Dieses Modell besteht aus staatlicher, betrieblicher und privater Vorsorge. Es gilt als Retter in der Not, seit sich herumgesprochen hat, dass das öffentliche Pensionssystem in Österreich zunehmend in Schieflage gerät. Dass immer weniger Beitragszahler für immer mehr Rentner aufkommen müssen. Da sind Einschnitte bei der gesetzlichen Rente absehbar.

An diesen Gedanken müssen sich die Bürger jedoch erst gewöhnen: Mehr als 90 Prozent ihrer Einkommen beziehen Österreichs Pensionisten aus der gesetzlichen Rente. Und laut OECD liegt das Nettorentenniveau bei rund 92 Prozent des Vorruhestandseinkommens. Das sind Spitzenwerte in Europa, die auf Dauer nicht haltbar sind. Wer heute ins Rentensystem einzahlt, mag sich deshalb zu Recht fragen: Was können betriebliche und private Vorsorge zu einem finanziell sorgenfreien Ruhestand beitragen? Und mit welcher Förderung kann man rechnen? Wir haben Angebote und Konditionen unter die Lupe genommen.

Üppige Renten – ein Auslaufmodell

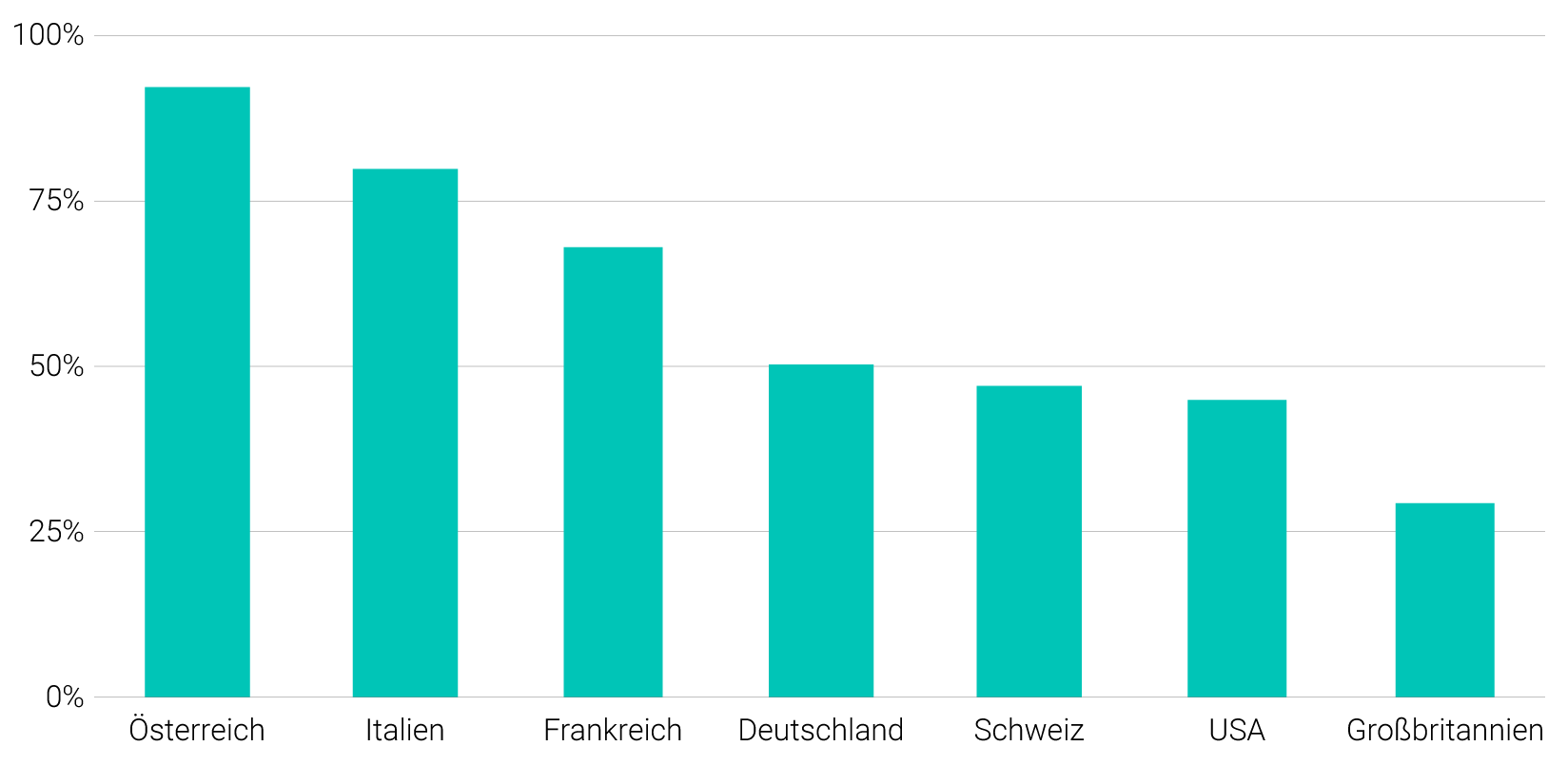

Nettorentenniveau* im internationalen Vergleich

* Nettorente zu Nettovorruhestandseinkommen; Quelle: OECD

Hohe Kosten, kein Einfluss

Zuerst zur zweiten Säule, also zur betrieblichen Vorsorge. Dem Arbeitgeber steht es frei, ob er sie anbietet. Daher haben derzeit nur 23 Prozent der unselbständig Beschäftigten in Österreich einen Anspruch darauf. Gefördert wird die betriebliche Vorsorge häufig in Form der „Zukunftssicherung“. Hier kann der Arbeitgeber jährlich bis zu 300 Euro steuer- und sozialversicherungsfrei in eine Lebens-, Pensions- oder Unfallversicherung einzahlen. Sollen mehr als 300 Euro in die Vorsorge fließen, können bis zu zehn Prozent des Bruttogehalts in eine betriebliche Kollektivversicherung oder Pensionskasse eingezahlt werden.

Doch gleich welche Form der betrieblichen Altersvorsorge der Arbeitgeber anbietet, meist kommen sie mit gravierenden Nachteilen daher: Die Gebühren sind hoch, die Flexibilität ist gering, und der persönliche Gestaltungsspielraum ist de facto null. Der Sparer hat keinerlei Einfluss, wo sein Geld investiert wird. In der Regel wandert das Kapital in klassische Versicherungsprodukte wie Lebens- oder Rentenversicherungen. Dass die Renditen nach Kosten dabei mager ausfallen, bekommen die meisten Angestellten erst mal gar nicht mit. Alles läuft automatisch: Die Sparraten werden überwiesen, die Kosten abgeführt. Und an Transparenz mangelt es auch, so dass sich das Verhältnis aus Aufwand und Ertrag nur mit sehr viel Aufwand abschätzen lässt. Das bedeutet nicht, dass eine betriebliche Altersvorsorge, die staatlich und/oder vom Arbeitgeber gefördert wird, im Einzelfall nicht sinnvoll sein kann. Doch der Sparer sollte so gut wie möglich durchrechnen, ob sie sich wirklich lohnt. Und ob sich eine private Zusatzvorsorge am Kapitalmarkt nicht eher rechnet.

Liste an Gebühren

Ein Knackpunkt bei der betrieblichen Altersvorsorge sind die Kosten. Wer die Konditionen der Versicherungsprodukte unter die Lupe nimmt, stößt in der Regel auf eine ganze Liste an Gebühren. Da fallen Abschlusskosten an (typischerweise 4 bis 5 Prozent), Verwaltungskosten (4 bis 6 Prozent), ein Ablebensschutz, der den vorzeitigen Tod des Kunden absichert (0,9 Prozent) sowie Zuschläge für monatliche, viertel- oder halbjährliche Prämienzahlungen (1 bis 3 Prozent).

Hinzu kommt noch ein Renditekiller: die Kapitalgarantie. Für den Anleger ist sie nicht nur teuer, sondern sogar oft überflüssig. Denn wer fürs Alter vorsorgt, legt sein Geld meist über zehn oder mehr Jahre an. Über so lange Zeiträume bergen auch Investments in breite Aktienindizes, die im historischen Durchschnitt weit mehr Rendite abwerfen, nur wenig Risiko. So hat etwa der US-Aktienindex S&P 500 seit 1928 in 93 Prozent aller Zehnjahreszeiträume einen Gewinn eingefahren. Bei 25 Jahren Anlagedauer steigt die Gewinnwahrscheinlichkeit auf fast 100 Prozent. Aushalten muss der Anleger dabei jedoch die zwischenzeitlichen Kursschwankungen, die auch mal heftig ausfallen können.

Ein weiterer Haken an der betrieblichen Vorsorge: Teuer wird es auch, wenn der Sparer vorzeitig an sein Geld muss, sprich: wenn er seine Versicherung kündigt. Dafür fallen bei einem typischen Anbieter zum Beispiel zehn Prozent der Deckungsrückstellung an, abzüglich 0,5 Prozent für jedes verstrichene Jahr der Versicherungsdauer, zumindest aber zwei Prozent der Deckungsrückstellung. Die Deckungsrückstellung ist der Betrag, den der Versicherer zurückgelegt hat, um die Ansprüche des Kunden jederzeit erfüllen zu können.

Oft kommt es anders als gedacht

Womit wir schon bei der dritten Säule der Altersvorsorge wären, der privaten. Vorteil dieser Variante: Hier sucht sich der Anleger sein Finanzprodukt selbst aus. Dadurch kann er viel Flexibilität gewinnen, wenn er die richtige Entscheidung trifft. Er sollte auf jeden Fall einen Vertrag wählen, bei dem er jederzeit an sein Geld kommt – ohne Kündigungsfrist und ohne dafür eigens Gebühren berappen zu müssen. Denn die Altersvorsorge ist langfristig angelegt. Im Laufe einer Ansparphase von 20 oder 30 Jahren kann vieles anders kommen als gedacht. Eine Scheidung, ein Auto- oder Immobilienkauf – bei solchen Ereignissen kann der freie Zugriff auf das Ersparte enorm helfen. Das Problem ist allerdings: Auch bei der privaten Vorsorge setzen die meisten Anleger auf Lebens- oder Rentenversicherungen, die sich eine Kündigung teuer bezahlen lassen und hohe Gebühren verlangen.

Die Arbeiterkammer hat die Rentenversicherungstarife von sieben österreichischen Versicherern auf den Prüfstand gestellt. Ausgegangen ist sie dabei von einer 30-jährigen Frau, die bis zum Lebensalter von 60 Jahren eine Prämie von 100 Euro im Monat einzahlt – also insgesamt 36.000 Euro. Was kommt dabei heraus? Das hängt vom Gewinn ab, den die Versicherer erwirtschaften. Garantiert wird der Frau eine lebenslange Rente von im Schnitt rund 95 Euro pro Monat. Das bedeutet, sie müsste fast 92 Jahre alt werden, damit sie wenigstens ihre eingezahlten Prämien zurückbekommt. Wenn sie hingegen die unverbindliche Rente inklusive Gewinnbeteiligung bekommt, würde sie im Schnitt 152 Euro im Monat erhalten. Dann muss sie an die 80 Jahre alt werden, damit sich die Prämiensumme amortisiert. Das ist angesichts der ständig steigenden Lebenserwartung in Europa zwar recht wahrscheinlich. Aber wer 30 Jahre einzahlt, sollte eine bessere Perspektive haben.

Wie hoch die Kosten bei den untersuchten Angeboten ausfallen, haben die Tester auch ermittelt: Von 100 Euro Sparsumme gingen bei den Angeboten der Versicherer zwischen 9,96 und 16,22 Euro für Gebühren, Ablebensschutz und Versicherungssteuern drauf. Das Urteil der Arbeiterkammer: „Private Rentenversicherungen zahlen sich aufgrund der hohen Kosten und der derzeit niedrigen Zinsen bei der Veranlagung kaum aus.”

Hehres Ansinnen

Bleibt wieder die Frage, wie attraktiv die Förderung ist. Bei der dritten Säule heißt sie „prämienbegünstigte Zukunftsvorsorge“ (PZV). 2002 von der Regierung beschlossen, war es Ziel dieser Initiative, allen Österreichern ein attraktives Vorsorgeprodukt mit staatlichen Zuschüssen auf freiwilliger Basis anzubieten. Ein hehres Ansinnen. Und auf den ersten Blick sieht das Modell gar nicht so schlecht aus.

Die prämienbegünstigte Zukunftsvorsorge kann von Arbeitnehmern ebenso in Anspruch genommen werden wie von Freiberuflern, Unternehmern, Landwirten, Hausfrauen oder Studenten. In der Ansparphase fallen keine Kapitalertrag-, Einkommen- oder Versicherungssteuern an. Der Bezug der Rente in der Auszahlphase ist ebenfalls einkommensteuerfrei. Prämien werden bis zum Antritt der gesetzlichen Alterspension gewährt. Ähnlich wie beim Bausparen fördert der Staat die Einzahlungen in sogenannte Zukunftsvorsorgeeinrichtungen – das sind ausgewählte Versicherungs- und Fondsprodukte. Voraussetzung ist, dass der Vertrag mindestens zehn Jahre läuft. Die Krux dabei: Wieder muss er eine Kapitalgarantie enthalten und eine lebenslange Rente bieten. Und wieder landen die Anleger dabei in der Regel bei teuren Versicherungsprodukten, was die Renditechancen erheblich einschränkt.

Jetzt für den Newsletter anmelden.

Unser kostenloser Newsletter hält Sie zum Thema Geldanlage auf dem Laufenden. Ihre Daten werden vertraulich behandelt.

Magere Förderprämien

Da kann man nur hoffen, dass die staatlichen Prämien diesen Nachteil wieder wettmachen. Sie betragen aktuell 2,75 Prozent der Sparsumme zuzüglich des Zinssatzes für die Bausparförderung, der nicht unter 1,5 Prozent sinken aber auch nicht über 4,0 Prozent steigen kann. Der Prämiensatz schwankt also zwischen 4,25 Prozent und 6,75 Prozent. 2016 und 2017 lag er bei 4,25 Prozent.

Wichtig dabei: Der Anleger kann zwar in unbegrenzter Höhe in seinen PZV-Vertrag einzahlen, der Staat fördert aber nur bis zu einem Höchstbetrag von 1,53 Prozent des 36-fachen der monatlichen ASVG-Höchstbeitragsgrundlage. Für das Jahr 2017 betrug die maximal geförderte Sparsumme damit 2.742,98 Euro. Das heißt, die Höchstförderung lag bei 116,58 Euro. Die Arbeiterkammer hat berechnet, welche „Zusatzrendite” ein Anleger durch diese Prämien einstreicht, wenn er über zehn Jahre 100 Euro monatlich einzahlt. Das Ergebnis: 0,8 Prozent pro Jahr – ein Gewinn, der durch die Kosten leicht aufgefressen werden kann.

Böse Überraschung

Ein weiterer Pferdefuß der PZV ist wieder die mangelnde Flexibilität. Wenn man während der Ansparphase auf sein Kapital zugreifen will, droht eine böse Überraschung. Möglich ist das ohnehin frühestens nach zehn Jahren. Will man seinen Vertrag dann kündigen, muss die Hälfte der staatlichen Prämie zurückerstattet werden. Außerdem werden die bislang steuerfreien Kapitalerträge mit 27,5 Prozent nachversteuert. Es kann also passieren, dass die Prämie nicht nur um die Hälfte schrumpft, sondern auch noch durch Steuernachzahlungen aufgezehrt wird. Umgehen kann man die Abzüge nur, wenn man das Geld weiter in pensionsähnliche Investmentvehikel steckt.

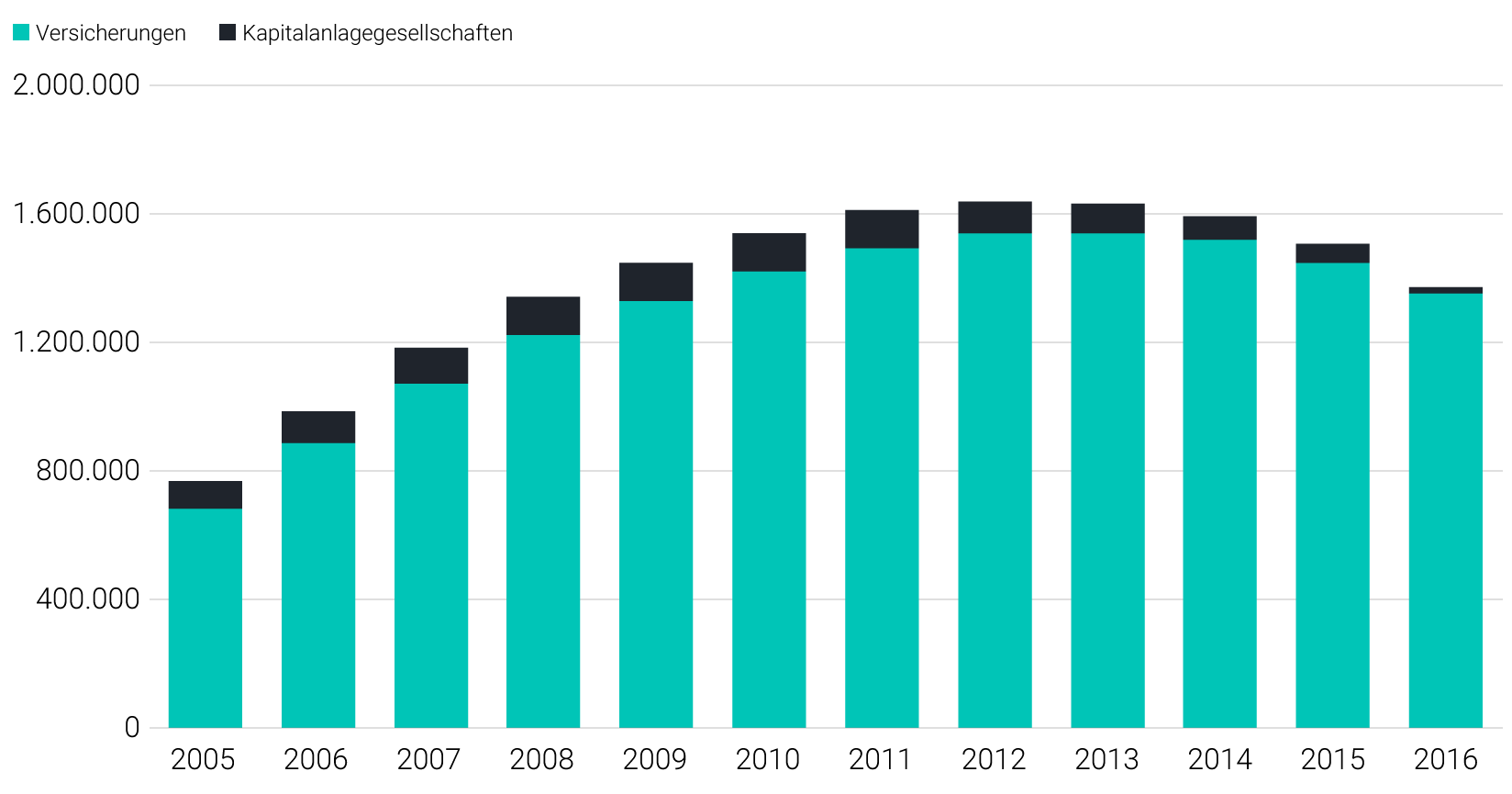

Trotzdem haben viele PZV-Sparer reagiert. In den vergangenen beiden Jahren sind sie massenhaft aus ihren Sparverträgen ausgestiegen. Allein 2016 ist die Zahl der PZV-Verträge laut einer Studie der österreichischen Finanzaufsicht FMA um 8,5 Prozent gesunken. Angesichts der enttäuschenden Renditen kein Wunder und ein deutlicher Hinweis darauf, dass das Vorsorgemodell an den Bedürfnissen der Bürger vorbeigeht. Die FMA rechnet damit, dass sich der Abwärtstrend in den kommenden Jahren fortsetzt.

Zukunftsvorsorge: Seit vier Jahren rückläufig

Zahl der laufenden PZV-Verträge

Quelle: FMA

Als Fazit bleibt: Auf ihre staatliche Rente sollten sich die Österreicher nicht verlassen, Einschnitte im Pensionssystem sind absehbar. Betriebliche und private Vorsorge werden zwar gefördert. Aber hohe Gebühren und mangelnde Flexibilität machen die Angebote für Sparer oft unattraktiv. In jedem Fall sollte man die Konditionen genau prüfen, bevor man einen Vertrag unterschreibt. Wer seine Vorsorge selbst in die Hand nimmt und an den Kapitalmärkten investiert, fährt oft besser.

Bild: Jake Blucker / Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.