Keine Zeit, zu wenig Börsenwissen, Bequemlichkeit, Niedrigzinsen, Angst vor Kursverlusten: Es gibt viele Gründe, warum Menschen nicht privat fürs Alter vorsorgen. Doch ein wichtiger Punkt wird meiner Ansicht nach oft übersehen: die Ungewissheit, was letztlich dabei herausspringt. Kaum jemand kann sich ausmalen, was es konkret bringt, seine Rente mit Hilfe der Börse aufzubessern. Wie viel Geld auf Sicht von zehn, 20 oder gar 30 Jahren zusammenkommt? Und mit welcher Wahrscheinlichkeit er sein Sparziel erreicht? Diese Unsicherheit wirkt nicht gerade motivierend, wenn es darum geht, endlich einen ETF-Sparplan zu starten.

Klar, die Kurse an den Finanzmärkten lassen sich kurz- und mittelfristig kaum vorhersagen. Es kann deshalb keine punktgenauen Prognosen oder gar Garantien zu den erzielten Vermögen geben. Trotzdem lässt sich Licht ins Dunkel der künftigen Vermögenslage bringen. Mit Hilfe historischer Börsendaten und Simulationen kann man Wahrscheinlichkeiten für mögliche Wertentwicklungen ableiten. Unsere Analyse dazu stellen wir in diesem Artikel vor.

Gehen wir uns zunächst von einem Beispielfall aus – von einer Marketing- Managerin, die …

- 30 Jahre alt ist;

- in den nächsten 35 Jahren für den Ruhestand möglichst ein Vermögen von 300.000 Euro ansparen will, gemessen in heutiger Kaufkraft;

- ihre Altersvorsorge bei Scalable Capital startet und angesichts der langen Anlagedauer die hohe Risikokategorie mit einem VaR von 25% wählt.

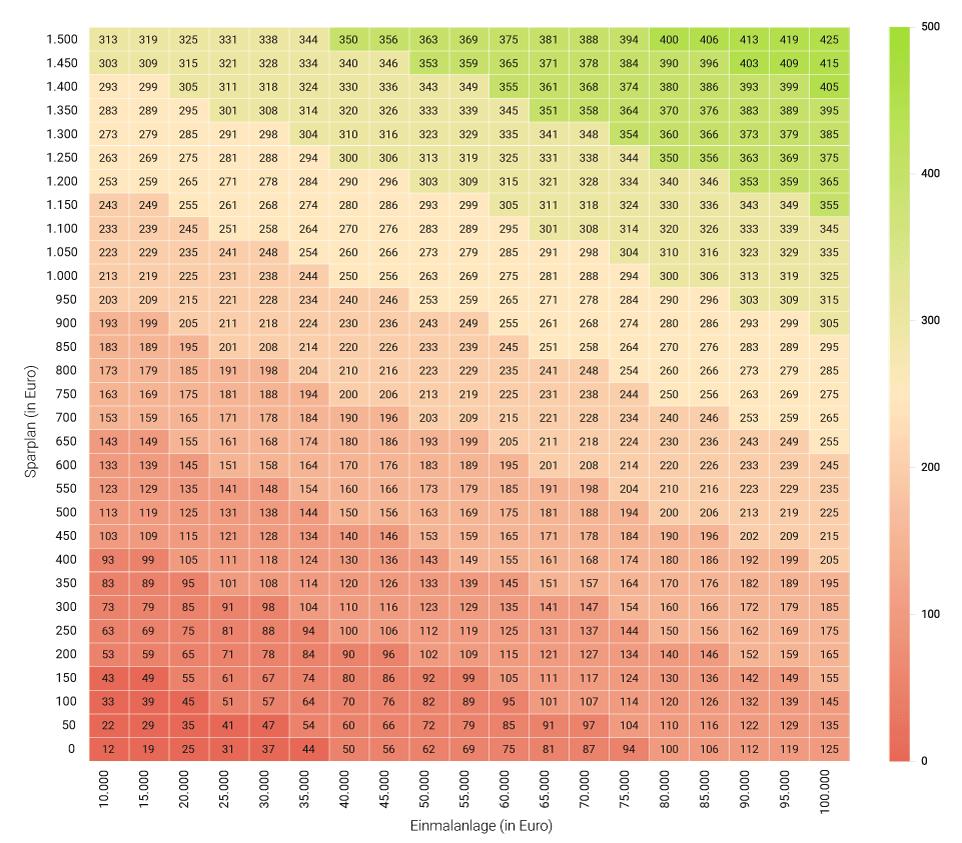

Jetzt will sie wissen, wie viel sie dafür aufbringen sollte, um ihr Ziel mit einer hohen Wahrscheinlichkeit zu erreichen. Unsere Heatmap hilft bei der Entscheidung.

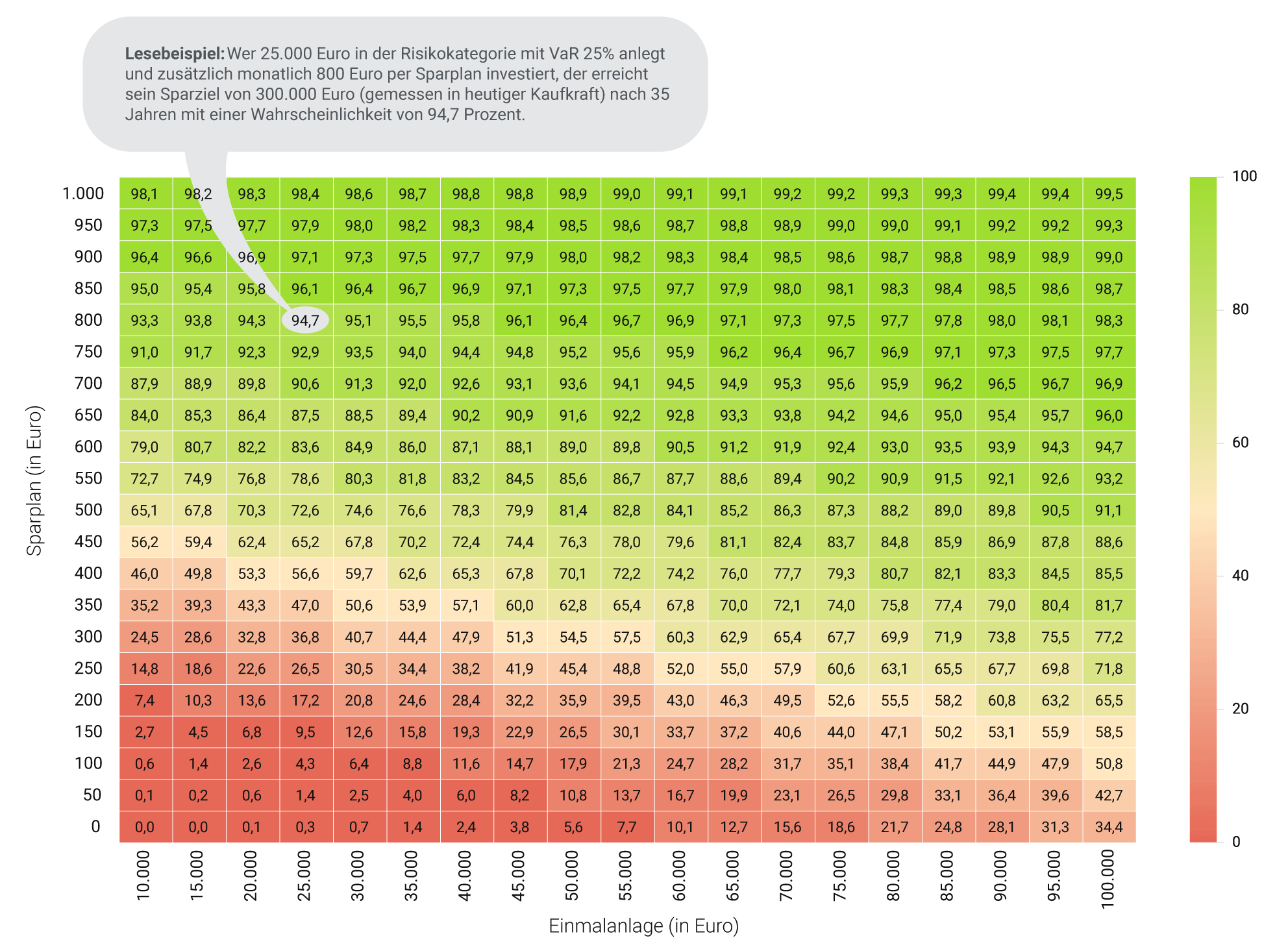

Wie die Chancen stehen

Wahrscheinlichkeit (in %), in der Risikokategorie VaR 25%, in 35 Jahren ein reales Vermögen von mindestens 300.000 Euro anzusparen, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

Angenommen die Marketing-Expertin will ihr Sparziel mit einer Wahrscheinlichkeit von rund 95 Prozent erreichen. Die Höhe der Wahrscheinlichkeit signalisiert, dass es sich um ein konservatives Sparziel handelt, das langfristig eine negative Börsenentwicklung unterstellt: Lediglich fünf Prozent aller denkbaren Börsenentwicklungen sollen ein Ergebnis unter 300.000 Euro liefern. Um das zu erreichen, kann sie heute zum Beispiel 25.000 Euro einzahlen und einen Sparplan über 800 Euro monatlich abschließen. Wichtig: In dieser Rechnung sind sowohl die Vermögensverwaltungskosten als auch die Steuern berücksichtigt (25% Kapitalertragsteuer zzgl. 5,5% Solidaritätszuschlag). Dass die Inflation ständig an der Kaufkraft nagt, ist ebenfalls eingerechnet: Das Sparziel von 300.000 Euro bezieht sich auf die heutige Kaufkraft, nominal liegt das Vermögen – wenn man eine jährliche Teuerungsrate von 2,0 Prozent unterstellt – nach 35 Jahren bei rund 600.000 Euro. Die monatliche Sparrate wird übrigens auch an die Preissteigerung angepasst. Sie steigt jedes Jahr nominal um zwei Prozent.Was aber, wenn die Anlegerin „nur“ 250 Euro im Monat zur Seite legen kann? Dann sinkt die Wahrscheinlichkeit, am Ende auf 300.000 Euro zu kommen, auf gut 26 Prozent. Ist es angesichts dieses weit geringeren Werts überhaupt noch sinnvoll, regelmäßig Geld zurückzulegen? Durchaus – das zeigt unsere nächste Heatmap. Sie gibt den Medianwert des erzielten Vermögens an, also das Vermögen, das bei einer mittleren Entwicklung der Finanzmärkte zu erwarten ist.

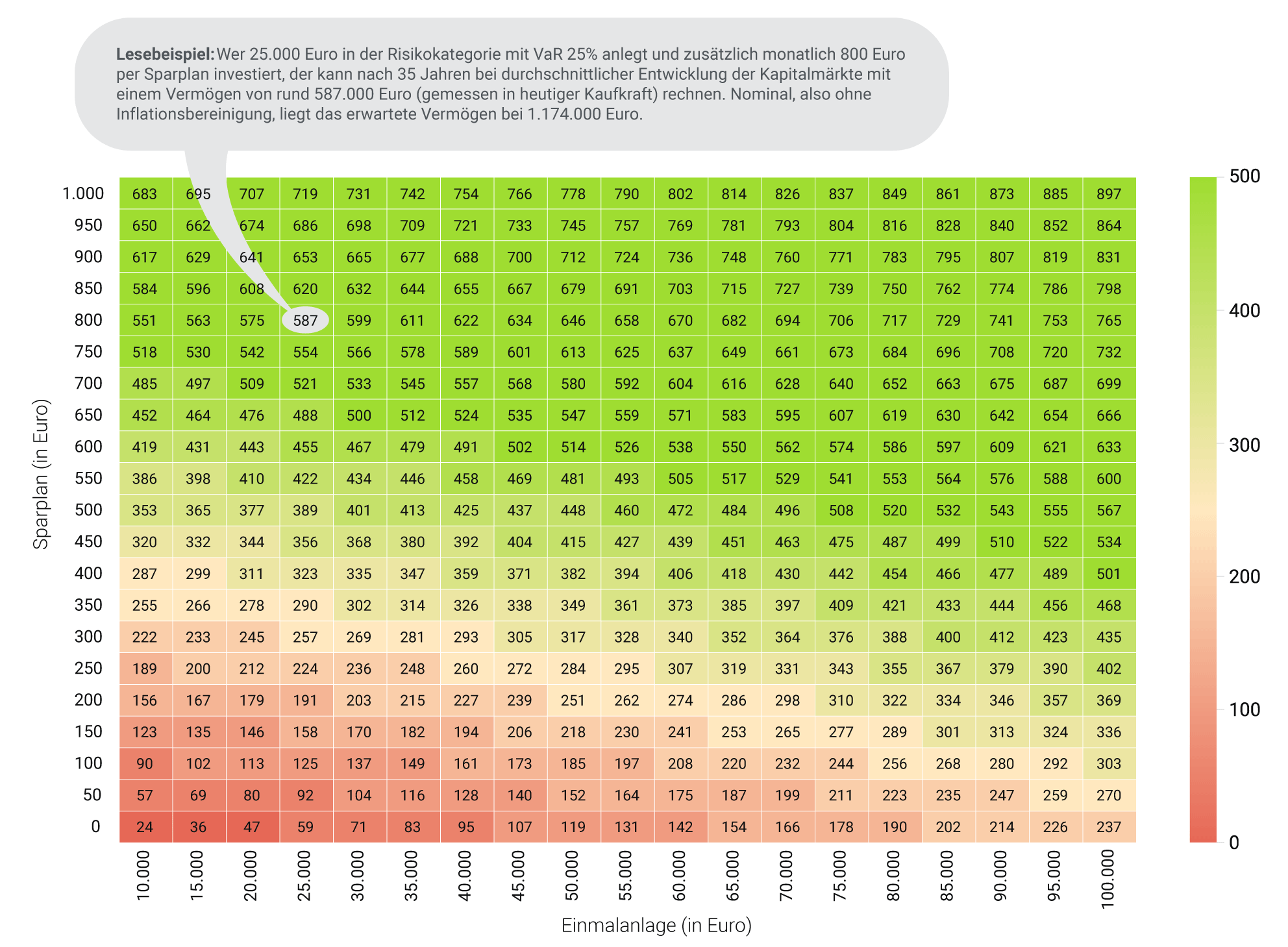

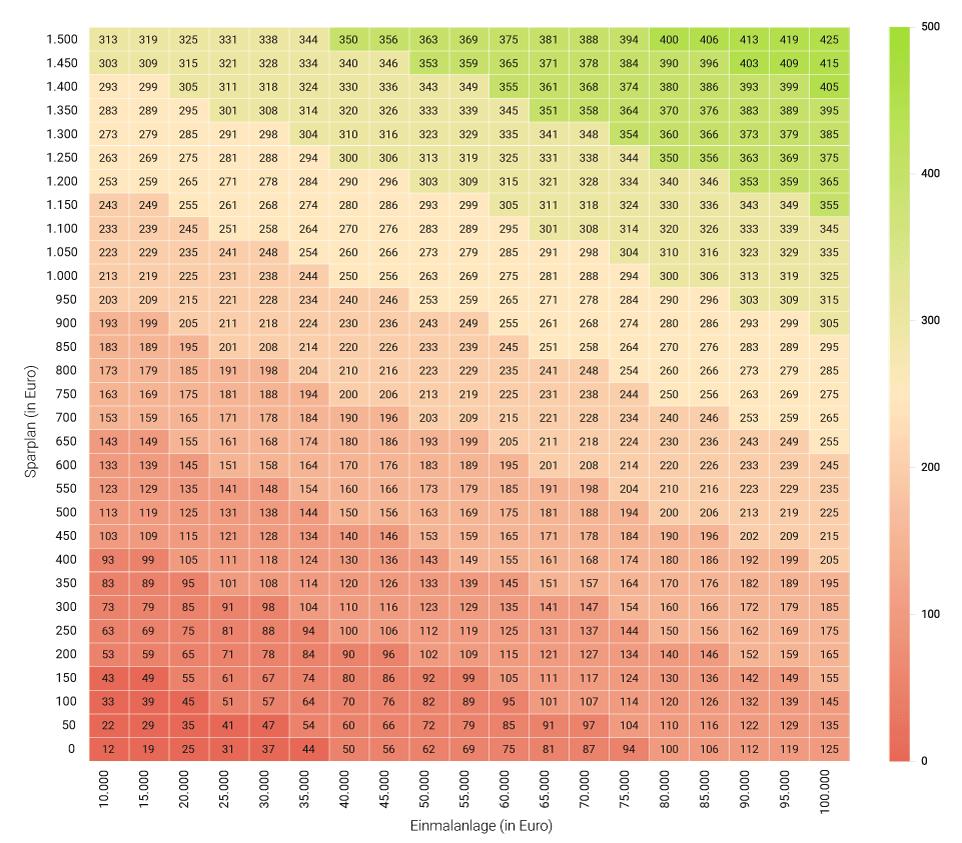

Was im Mittel rauskommt

Erwartetes Vermögen (in Tsd. Euro) in 35 Jahren bei mittlerer Börsenentwicklung und einer Anlage in der Risikokategorie VaR 25%, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

Bei einer Einmalanlage von 25.000 Euro und einer Sparrate von 250 Euro liegt der Median bei rund 224.000 Euro (nominal: 448.000 Euro). Damit lässt sich das finanzielle Polster im Alter immer noch ordentlich aufstocken. Bei der eingangs erwähnten Sparrate von 800 Euro liegt der Median dagegen bei 587.000 Euro, also fast doppelt so hoch wie das Sparziel und um mehr als 200.000 Euro über der eingezahlten Gesamtsumme von rund 360.000 Euro. Wie sieht es mit der Deutschen liebsten Sparform, dem Sparbuch aus? Bliebe es bei dem gegenwärtigen Zinssatz von null und einer jährlichen Inflationsrate von zwei Prozent, würde die Kaufkraft der eingezahlten 360.000 auf gerade mal knapp 254.000 Euro schrumpfen. Ein herber Verlust von 30 Prozent, der aber mit hundertprozentiger Sicherheit garantiert wäre.Um Missverständnissen vorzubeugen: Die Entwicklung der Börsen kann auch langfristig stark variieren. Fest planen kann man mit diesen Werten also nicht. Aber sie vermitteln einen guten Eindruck davon, wie Anlagebeträge und finale Anlageergebnisse zusammenhängen. Jeder kann nun selbst anhand seiner Anlage- und Sparplansummen prüfen, wie die Wahrscheinlichkeiten und das erwartete Vermögen bei mittlerer Börsenentwicklung ausfallen können. Wir haben dafür zwei weitere Beispielfälle analysiert.

Zuerst betrachten wir einen 40-Jährigen, der über 25 Jahre in die Risikokategorie mit VaR 20% investiert und ein Sparziel von 200.000 Euro anpeilt. Die Heatmaps dazu sehen wie folgt aus:

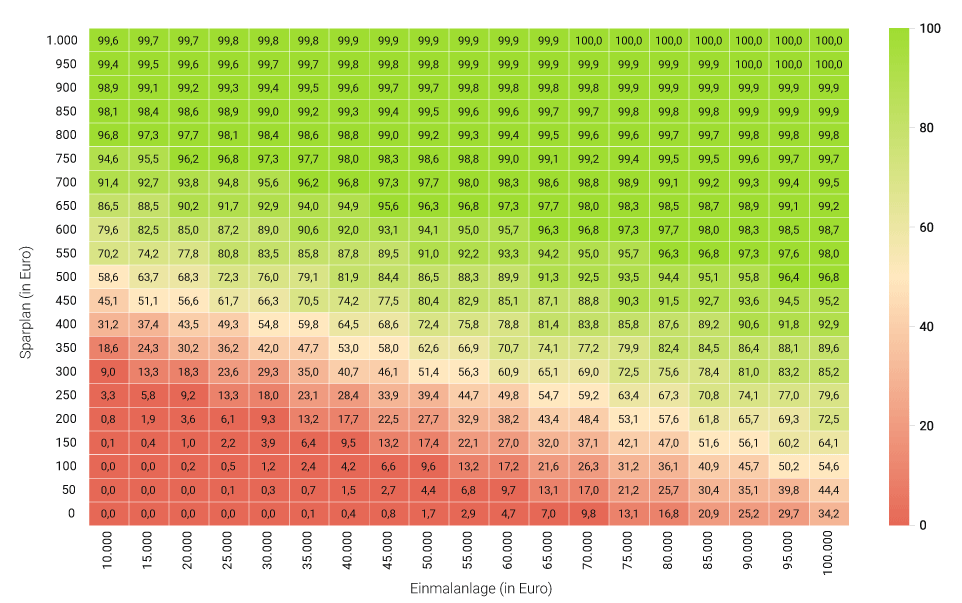

Wie die Chancen stehen

Wahrscheinlichkeit (in %), in der Risikokategorie VaR 20%, in 25 Jahren ein reales Vermögen von mindestens 200.000 Euro anzusparen, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

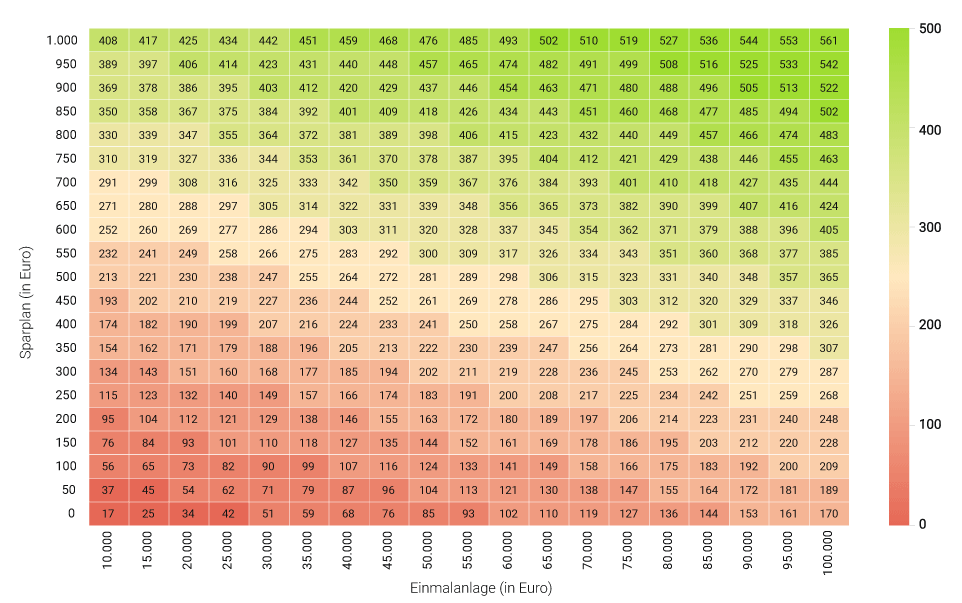

Was im Mittel rauskommt

Erwartetes Vermögen (in Tsd. Euro) in 25 Jahren bei mittlerer Börsenentwicklung und einer Anlage in der Risikokategorie VaR 20%, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

Erwartungsgemäß fällt das voraussichtlich erzielte Vermögen am Ende geringer aus als im ersten Fall, weil der Anleger nur noch 25 statt 35 Jahre investiert und obendrein eine niedrigere Risikokategorie gewählt hat.Im letzten Musterfall betrachten wir eine Anlegerin, die sich erst relativ spät, mit 50 Jahren, um ihre Vorsorge kümmert. Sie legt über 15 Jahre an, wählt die moderate Risikokategorie mit VaR 15% und will mindestens 100.000 Euro Vermögen anhäufen.

Wie die Chancen stehen

Wahrscheinlichkeit (in %), in der Risikokategorie VaR 15%, in 15 Jahren ein reales Vermögen von mindestens 100.000 Euro anzusparen, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

Was im Mittel rauskommt

Erwartetes Vermögen (in Tsd. Euro) in 15 Jahren bei mittlerer Börsenentwicklung und einer Anlage in der Risikokategorie VaR 15%, in Abhängigkeit von Anlagesumme und monatlicher Sparrate

Bitte lesen Sie die Hinweise zu den Tabellen am Ende des Artikels.

Anhand der Heatmaps können Sie auch Ihre eigenen Erfolgsaussichten besser einschätzen. Und wenn die Musterfälle zu stark von Ihrer persönlichen Situation abweichen? Dann werfen Sie doch mit Hilfe unserer Time Machine einen Blick in Ihre finanzielle Zukunft. Dort können Sie nicht nur Alter, Anlagesumme, Sparplan und Risikokategorie eingeben, sondern auch an verschiedenen Stellschrauben drehen, etwa an der unterstellten Inflationsrate, dem Steuersatz oder dem gewünschten Renteneintrittsalter – und beobachten, wie Ihr erwartetes Anlageergebnis davon beeinflusst wird. Die konkreten Wahrscheinlichkeiten für das Erreichen bestimmter Sparziele sind hier zwar nicht ablesbar, dafür lässt sich jedoch feststellen, mit welchem Vermögen Sie bei einer besonders guten oder schlechten Börsenentwicklung rechnen können.Hinweise zu den Tabellen:

Die Ergebnisse basieren auf Simulationen, deren Inputparameter auf historischen Börsendaten und der Normalverteilungsannahme beruhen. Alle Angaben unter Berücksichtigung der Gesamtkosten unserer Vermögensverwaltung (Servicekosten von 0,75% p.a. plus Produktkosten von 0,19% p.a.; Stand: 15.12.2019), eines Steuersatzes von 26,375% (entspricht 25% Kapitalertragsteuer zzgl. 5,5% Solidaritätszuschlag darauf) und einer jährlichen Inflationsrate von 2,0%. Die berechneten Ergebnisse stellen keine Anlage-, Rechts- und/oder Steuerberatung dar. Die Kapitalanlage ist mit Risiken verbunden und kann zum vollständigen Verlust des eingesetzten Kapitals führen. Frühere Wertentwicklungen, Simulationen oder Prognosen sind kein verlässlicher Indikator für die künftige Wertentwicklung.

Bild: Etienne Girardet, unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.