Die Inflationsrate in Deutschland verharrt bei nahezu fünf Prozent. Die Verbraucherpreise waren im Januar um 4,9 Prozent höher als im Vorjahresmonat. Im Jahresschnitt 2021 stiegen die Preise um 3,1 Prozent. Ursachen sind unter anderem steigende Energiekosten, Lieferkettenprobleme und entstandene Nachfrageüberhänge nach Abebben des Corona-Schocks. 2020 lag die Jahresteuerung noch bei beschaulichen 0,5 Prozent. Für das Gesamtjahr 2022 rechnet das ifo-Institut mit einer Inflationsrate von etwa vier Prozent. Im Euroraum betrug die Teuerung im Januar 5,1 Prozent gegenüber dem Vorjahreswert. Das ist der höchste Wert seit der Euro-Einführung im Jahr 1999. Das ist weit über der einstigen Zwei-Prozent-Obergrenze der Europäischen Zentralbank (EZB). Diese wurde im vorigen Sommer allerdings gekippt, „mittelfristige“ Abweichungen nach oben werden jetzt toleriert.

Was heißt das für diejenigen, die ihr Vermögen vor der Geldentwertung schützen wollen? Zwar nützt der Zinseszinseffekt bei der Geldentwertung den Menschen, so verringert sich bei konstanter Inflationsrate die Höhe des Wertverlustes von Jahr zu Jahr, doch ist das ein schwacher Trost. Die mittel- und langfristige Geldanlage ist unverzichtbar, um die Kaufkraft des Vermögens zu erhalten. Wie viel Wertentwicklung muss ein Depot in einer Lage wie derzeit im Jahr durchschnittlich abwerfen? Bei der Beantwortung dieser Frage sind auch die Kosten der gewählten Anlage und Steuern auf Kapitalerträge zu berücksichtigen.

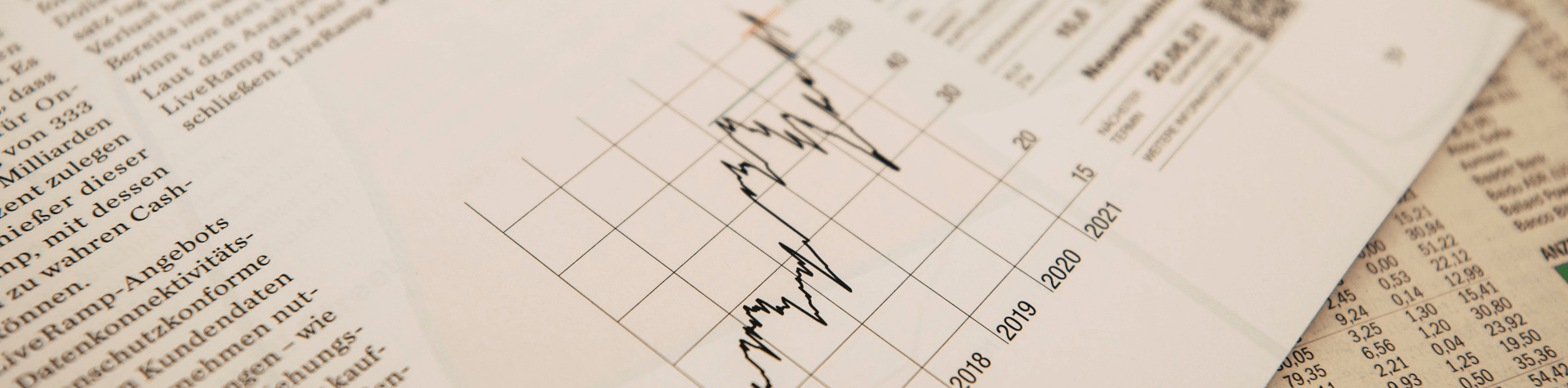

In unserem Beispiel rechnen wir mit Einmalanlagen von 25.000 und 100.000 Euro und nehmen an, diese würden über die ETF-Vermögensverwaltung von Scalable Capital investiert. Hier gehen wir von einem Steuersatz von 27,99 Prozent und Gesamtkosten für die Geldanlage von 0,90 Prozent pro Jahr aus. Weitere Angaben sehen Sie in der Fußnote unter der Tabelle. Wir schauen, wie stark der Wert der Geldanlage jeweils wachsen muss, damit sie bei einer Teuerungsrate von gleichbleibend vier Prozent nach einem, fünf und zehn Jahren dieselbe Kaufkraft hat wie zum Zeitpunkt der Geldanlage.

Blick auf Steuern, Kosten und Renditen

Notwendige Wertentwicklung des Depots zum Vermögenserhalt

Annahmen: 0,9 % Gesamtkosten der Vermögensverwaltung p.a., thesaurierende Wiederanlage von Zinsen und Dividenden, maximale Kapitalertragsteuer von 27,99 % mit Kirchensteuer von 9 %, 801 Euro Pauschbetrag in der Einzelveranlagung. Quelle: Eigene Berechnung

„Nichts in dieser Welt ist sicher, außer dem Tod und den Steuern“, sagte einst der Erfinder und Gründungsvater der USA Benjamin Franklin. Unsere Beispielrechnungen zeigen zudem:

Abgesehen von der Anlage von 25.000 Euro über nur ein Jahr ist eine jährliche Rendite von rund 6,2 Prozent bei allen Beispielen notwendig, um jährliche Inflationsraten von vier Prozent auszugleichen. Positive Wertentwicklungen darunter retten zumindest einen Teil Ihrer Kaufkraft. Klar sollte allerdings auch sein: Renditen am Kapitalmarkt kommen nicht zuverlässig in bestimmter Höhe Jahr für Jahr wie Zinsen, sondern schwanken. Sie können in einzelnen Jahren auch deutlich niedriger ausfallen als die aktuelle Teuerung. Entscheidend ist, dass langfristig nach Steuer und Anlagekosten mehr Ertrag erwirtschaftet wird als die Inflation an Geldwert auffrisst.

Gerade für Anlegerinnen und Anleger, die eher risikoarm investieren, dürften die für den Vermögenserhalt notwendigen Erträge hoch wirken. Ihnen sei gesagt: Nicht jede Anlagestrategie, gerade wenn das Risiko begrenzt sein soll, kann eine Rendite oberhalb der Inflationsrate liefern. Die Suche nach möglichen Alternativen zeigt jedoch meist: Eine Anlage, die zumindest zum Teil auf Aktien setzt, dürfte in vielen Fällen die Option sein, die am ehesten die Aussicht auf Inflationsschutz bietet – und die Chance, auch Rendite darüber hinaus zu erzielen. Wer langfristig Geld anlegt, muss sich zudem weniger Sorgen um kurzfristige Kursschwankungen machen.

Bei einer Anlagesumme von 100.000 Euro und einem Jahr Anlagedauer ist eine um 0,9 Prozentpunkte höhere Wertentwicklung notwendig als bei 25.000 Euro, um dem Kaufkraftverlust vorzubeugen. Denn steuerbegünstigend wirkt der Pauschbetrag insbesondere für kleine Kapitalerträge und Vermögen bei Auszahlung nach einem Jahr. Mit zunehmender Anlagedauer und steigendem Vermögen sinkt die Wirkung des Pauschbetrags allerdings. Doch blicken wir erstmal auf die nahe Zukunft.

Steigende Inflationsraten und Zinswende?

Die EZB macht faktisch noch keine Anstalten, die Leitzinsen zu erhöhen, was Anleihen gegenüber Aktien stärken würde. Eine Lohn-Preis-Spirale, die die Inflation weiter antreiben könnte, sieht sie derzeit nicht. „Wir gehen davon aus, dass sich die Energiepreise im Laufe des Jahres 2022 stabilisieren werden und dann werden die Inflationsraten allmählich zurückgehen“, sagte EZB-Präsidentin Christine Lagarde Ende Januar. Leitzinserhöhungen, wie sie in diesem Jahr die US-Notenbank Federal Reserve plant, stünden für den Euroraum deutlich später auf dem Plan. Doch über das, was letztendlich eintreffen wird, herrscht Unklarheit. Stand jetzt gilt für die Assetklassen:

Aktien bleiben im aktuellen bestehenden Niedrigzinsumfeld eine attraktive Assetklasse, um das eigene Vermögen vor der Geldentwertung langfristig zu schützen. Wer gänzlich auf Aktien setzen möchte, liegt mit unserer ESG-100-Strategie richtig. Diese setzt gänzlich auf Aktien-ETFs, die nachhaltige Kriterien berücksichtigen.

Anleihen versprechen anders als Aktien feste jährliche Erträge. Doch sie bieten in der noch bestehenden Niedrigzinsphase nur bei höheren Ausfallrisiken Zinsen über der prognostizierten Inflationsrate. Ein Aspekt von Scalable-Capital-Strategien ist, dass teilweise in inflationsgeschützte Anleihe-ETFs investiert wird. Diese sichern gegen Preisanstiege ab, da die Zinszahlungen und die Rückzahlungswerte entsprechender Anleihen an einen Verbraucherpreisindex gekoppelt sind.

Zu den anderen Assetklassen in manchen Strategien von Scalable Capital gehört beispielsweise Gold. Unsicherheiten aufgrund der Pandemie und die steigende Inflation haben Anleger in den vergangenen zwei Jahren verstärkt zum Goldkauf motiviert, denn traditionell gilt Gold als sicherer Hafen in unruhigen Zeiten und als Inflationsschutz.

Multi-Asset-Strategien sind ein Mix. Anleihen und Gold sichern zum einen die Portfolios vor gewissen Risiken der Aktienmärkte ab, zum anderen bieten sie bei gemischten Assetklassen in einem möglichen dauerhaften Szenario mit höheren Zinsen und Inflationsraten üblicherweise gestiegene Chancen auf Erträge. Multi-Asset-Strategien können mit unseren ESG- und VaR-Strategien umgesetzt werden. Weitere Informationen zu den Strategien unserer Vermögensverwaltung finden Sie auf unserer Webseite.

Fazit: Eine Garantie auf eine jährliche durchschnittliche Wertentwicklung gibt es bei Aktien- und Multi-Asset-Portfolios nicht. Mit zunehmender Anlagedauer wird jedoch wahrscheinlicher eine Wertentwicklung des Depots erreicht, die über dem Inflationsniveau liegen dürfte. Wichtig: Bei allen Überlegungen zu Inflation und Geldanlage sollten Anlegerinnen und Anleger ihre individuelle Risikoneigung und -tragfähigkeit im Auge haben.

Generell gilt es, auch auf die Kosten der Geldanlage zu achten. Die Gesamtkosten einer ETF-basierten Vermögensverwaltung wie der von Scalable Capital sind mit 0,9 Prozent der Anlagesumme im Jahr vergleichsweise gering. Aktive Fonds haben hingegen jährliche Gesamtkosten von 1,5 bis zwei Prozent. Wer sich zudem den Ausgabeaufschlag beim Kauf eines aktiv gemanagten Fonds spart, der gerne mal fünf Prozent betragen kann, hat es auf jeden Fall einfacher, sein Vermögen vor der Inflation zu schützen.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.