Heute schon Musik gehört, einen Film gesehen oder ein Taxi bestellt? Dann waren Sie vermutlich Teil einer der spannendsten Entwicklungen unserer Zeit: der digitalen Disruption. Die Musik kommt heute kaum noch von CD, sie läuft auf dem Smartphone, abgerufen von weit entfernten Servern, bei einem Anbieter wie Spotify, Deezer oder Apple. Bei der Filmauswahl hilft in der Regel kein Videothekar mehr, die Blockbuster streamen Amazon oder Netflix direkt auf den Fernseher. Und das Taxi? Bestellen heute viele als Wagen mit „Privatchauffeur“, vermittelt vom kalifornischen Start-up namens Uber.

In diesen Branchen hat die Digitalisierung schon zugeschlagen. Und jetzt hat sie auch die Finanzbranche erfasst. Antony Jenkins, Ex-Chef der britischen Großbank Barclays, erklärte jüngst in einem Interview: „Ich prophezeie, dass wir in den nächsten Jahren signifikante Umwälzungen bei Finanzdienstleistern sehen werden – nennen wir sie doch Uber-Momente.“

Fintechs sind nicht aufzuhalten

Diese Umwälzungen sind zum Teil bereits sichtbar. Sie laufen unter Schmerzen ab, für die etablierten Spieler. Sie versuchen sich oft juristisch gegen die neuen Wettbewerber zu wehren. Stoppen können sie die Entwicklung damit nicht. So wird auch das klassische Finanzgewerbe die Fintechs nicht aufhalten können. Denn am Ende verlangen die Kunden den Wandel. Sie sind die Nutznießer. Denn die Fintechfirmen senken die Einstiegshürden zu professionellen Finanzdienstleistungen. Und sie bieten Produkte, die es früher nur für eine privilegierte Klientel gab, oft zu einem Bruchteil des Preises an. Man kann das auch anders ausdrücken: Das Geldgeschäft wird demokratisiert.Das Muster der digitalen Revolution sieht in allen Branchen ähnlich aus: Gründer erkennen Chancen, wo die Manager etablierter Unternehmen träge geworden sind. Daraus entwickeln die Newcomer neue Geschäftsmodelle, die sie mit Technologie umsetzen. Das Phänomen gab es schon lange vor der Digitalisierung. Es ist ein Grundprinzip der Wirtschaft. Der österreichische Ökonom Joseph Schumpeter hat die These der „Schöpferischen Zerstörung“ in seiner Theorie der wirtschaftlichen Entwicklung 1911 beschrieben. Nicht allein ökonomischer Eigennutz treibe die Innovatoren, erklärte er, sondern auch Freude am Gestalten.

Das Beispiel Napster zeigt solche Freude. 1999, als Musik noch fast ausschließlich auf CD über den Ladentisch ging, obwohl der Rechner zu Hause schon mit dem Netz verbunden war, gründeten die Brüder Shawn und John Fanning sowie ihr Freund Sean Parker – alle drei in den Zwanzigern – Napster. Ihr Ziel: Über das Start-up sollten ganz einfach MP3-Musikdateien geladen werden können. Dutzende ähnliche Angebote folgten. Die Nutzer waren begeistert. Und die traditionelle Musikindustrie antwortete, indem sie vor die Gerichte zog, um ihr Geschäftsmodell zu schützen, anstatt selbst kreativ zu werden. Doch damit konnte sie den Siegeszug der Online-Musik nicht aufhalten. Den Durchbruch schaffte der inzwischen verstorbene Apple-Gründer Steve Jobs, der 2001 den iPod vorstellte, das erste simple Abspielgerät für digitale Songs, zusammen mit iTunes, dem digitalen Musikladen.

Trügerische Ruhe

Die Liste von Unternehmen, die unser Leben seither revolutioniert haben, ist lang, während die Abstände zwischen den digitalen Schüben immer kürzer wurden. Facebook hat unsere Kommunikation verändert, Airbnb unseren Urlaub, Skype unsere Telefonate, Dropbox den Austausch von Daten. All diese Unternehmen sind erst in den vergangenen Jahren gegründet worden.Die Umwälzungen laufen unter Schmerzen ab, für die etablierten Spieler. Sie versuchen sich oft juristisch gegen die neuen Wettbewerber zu wehren. Stoppen können sie die Entwicklung damit nicht.

In der Finanzindustrie war es dagegen lange ruhig. Nach dem erfolgreichen Aufmarsch von Direktbanken und Onlinebrokern schien sich nicht mehr viel zu bewegen. Schien – denn jetzt ist die Revolution voll im Gang. Sie begann mit Unternehmen wie PayPal (Online-Zahlungsverkehr), Lending Club (Kreditvergabe), Betterment und Wealthfront (digitale Vermögensverwalter) in den USA und hat sich über den gesamten Globus ausgebreitet. Scalable Capital ist Teil dieser Entwicklung. Der Online-Vermögensverwalter schaffte den Aufstieg zum Marktführer für digitale Vermögensverwaltung in Deutschland und zählt laut dem amerikanischen TV-Sender CNBC zu den Top-25 der technologiegetriebenen Start-ups weltweit.

Was die Fintech-Welle möglich macht? Die Antwort liegt auf der Hand: das Internet. Wir haben Smartphone oder Tablet stets dabei, sind immer online und bereit, unsere Finanzen zu überblicken. Für viele junge Menschen ist das Smartphone sogar der einzige „Rechner“, den sie besitzen. Dieser Wandel unserer Gewohnheiten ist der Nährboden für die Revolution. Um sie ins Laufen zu bringen, brauchte es allerdings mehr: clevere Software. Es sind Algorithmen, die der Demokratisierung von Geldanlage, Kreditvergabe und digitalem Zahlungsverkehr den Weg ebnen. Sie sorgen dafür, dass sich Kleinunternehmer Darlehen übers Internet besorgen können und dass die Kunden von Scalable Capital schon ab 10.000 Euro in den Genuss einer professionellen Vermögensverwaltung kommen. Nur zum Vergleich: Vor kurzem lag die Eintrittshürde für das individuelle Portfoliomanagement in der Finanzindustrie noch bei einer Million Euro.

Bleibt die Frage, wie die Software das schafft. Welche Vorteile bringt sie, die traditionellen Anbietern fehlen? Es sind vier Trümpfe, die den Fintechs einen großen Vorsprung verschaffen.

- Vorteil eins: die Beherrschbarkeit hochkomplexer Vorgänge. Mit Software lässt sich eine gewaltige Menge an Daten durchforsten und verarbeiten. So kann etwa Scalable Capital das Risiko in jedem einzelnen Portfolio quasi „auf Knopfdruck“ ermitteln, indem zigtausend Monte-Carlo-Simulationen durchgeführt werden. Zudem passt die Software das Depot voll automatisiert an die Risikovorgabe des Kunden an, falls es davon abzuweichen droht. Der Rechenaufwand, der dahintersteht, wäre mit herkömmlichen Verfahren nicht zu bewältigen.

- Vorteil zwei: die hohe Skalierbarkeit. Ob der Algorithmus von Scalable Capital das Risiko für ein Portfolio oder für eine Million Portfolios managt, spielt für die Software keine Rolle. Genauso wenig wie die Frage, ob das Portfolio einmal pro Quartal oder einmal pro Tag an die neue Risikolage angepasst wird. Kapazitätsgrenzen lassen sich so völlig problemlos nach oben verschieben – und die Kosten niedrig halten.

- Vorteil drei: Der Computer hat keinen schlechten Tag. Er kennt keinen Streit, keine Kopfschmerzen, wird nicht müde und lässt sich nicht von Gefühlen leiten. Stattdessen folgt er festen Regeln, ackert die Kommandos jeder Programmzeile ab, Reihe für Reihe. Gerade in der Geldanlage ist das ein entscheidender Vorzug. Denn emotionale Fehlentscheidungen wie Panikverkäufe verhageln den meisten Anlegern die Börsenbilanz.

- Vorteil vier: IT-Systeme sind lernfähig. So wie die Menschen hinter der Software an Erfahrung gewinnen, so werden auch die Programme cleverer mit jeder Verbesserung, die eingebaut wird. Künftig werden die Maschinen, angeleitet von ihrem Programmcode, sogar selbstständig lernen, bessere Entscheidungen zu treffen. Künstliche Intelligenz (Artificial Intelligence) sagen Fachleute dazu. Der Forschungszweig ist einer der vielversprechendsten in der Computerwissenschaft.

Nimmt man das alles zusammen, verwundert es kaum, dass junge Fintechfirmen den klassischen Finanzdienstleistern immer mehr Kunden abjagen. Laut einer Studie des Marktforschungshauses IDC fühlen sich fast zwei Drittel aller Bankmanager durch Fintech-Start-ups bedroht. Darauf zu reagieren, fällt ihnen schwer. Im Wettlauf mit den neuen Wettbewerbern haben die Platzhirsche einen dicken Klotz am Bein: ihre alte IT. Sie ist über Jahrzehnte gewachsen und muss mitgeschleppt werden. 58 Prozent der von IDC Interviewten halten diese sogenannten Legacy-IT-Systeme für eine Bedrohung für das laufende Geschäft. Das Erneuern der digitalen Dinosaurier kommt teuer, ist hoch komplex und birgt im laufenden Betrieb erhebliche Risiken.

Vertrauen verspielt

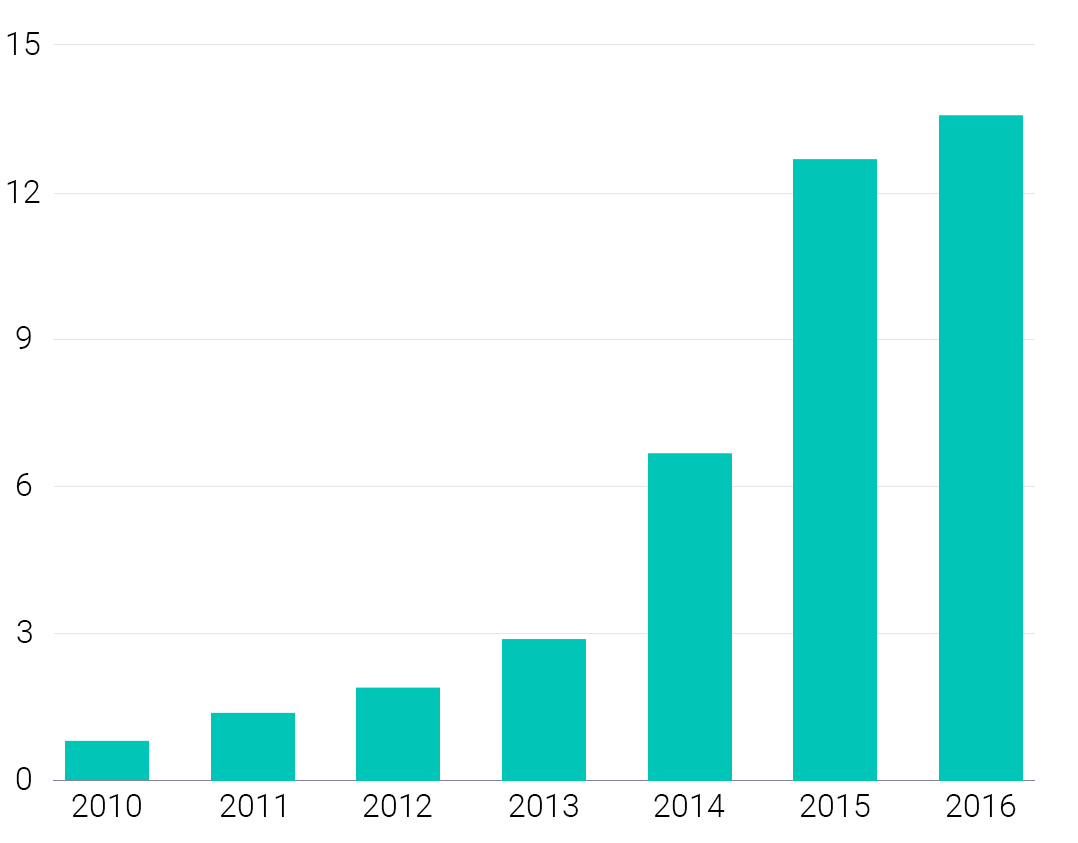

Das ist allerdings ist nicht das einzige Manko, mit dem die traditionellen Geldhäuser zu kämpfen haben. Sie haben in der Finanzkrise auch jede Menge Vertrauen verspielt. Im Global Trust Report, den das Marktforschungsinstitut GfK jährlich erhebt, stehen Banken und Versicherungen unter allen Branchen auf dem letzten Platz, noch hinter Telekommunikationsanbietern. Zudem kämpft die Finanzbranche mit der zunehmenden Regulierung, die viel Geld und Aufmerksamkeit beansprucht und ihre Innovationsfähigkeit zusätzlich hemmt. Die Mehrzahl der klassischen Finanzdienstleister beäugt den Fintech-Boom daher mit großer Sorge. Und viele versuchen, durch Allianzen und Zukäufe noch rechtzeitig auf den Zug aufzuspringen.Diese fieberhafte Suche nach erfolgreichen Fintech-Startups treibt die Investitionen in den jungen Sektor nach oben. Laut einer Studie der Wirtschaftsprüfungsgesellschaft KPMG steckten Wagniskapitalgeber im Jahr 2016 so viel Geld in Fintechfirmen wie nie zuvor: 13,6 Milliarden Dollar. Einige der Venture-Capital-Gesellschaften sind Töchter von etablierten Geldhäusern.

Rekordjahr 2016

Weltweite Investitionen in Fintech durch Venture-Capital-Gesellschaften (in Milliarden US-Dollar)

Quelle: KPMG

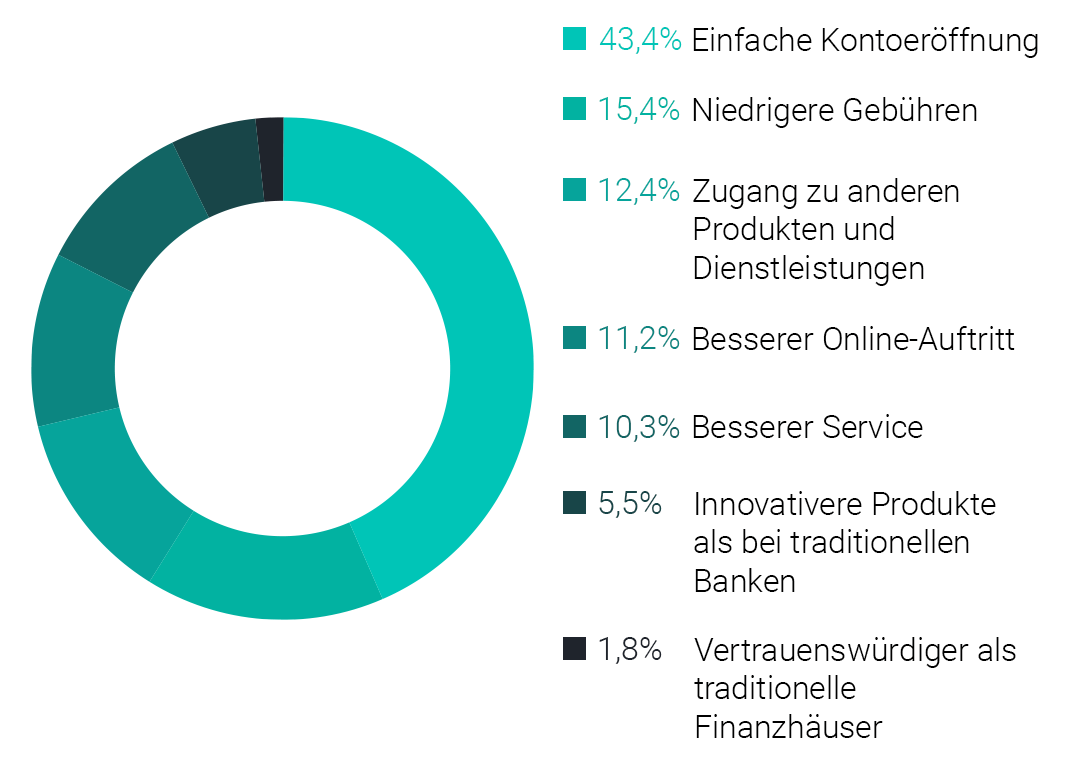

Am Ende ist es wie bei Napster, Skype oder Netflix: Das Geld für neue Geschäftsmodelle fließt nur, weil damit die Bedürfnisse der Kunden gedeckt werden. Sie sind die wahren Treiber der Entwicklung. Eines dieser Bedürfnisse ist Einfachheit. Die App-Programmierer der Fintech-Szene haben die Usability, also die simple Bedienbarkeit einer Software, auf ein neues Niveau gehoben. Getreu dem Ansatz von Apple-Gründer Steve Jobs, dass ein Gerät oder Programm nur so gut ist, wie der Anwender versteht, es für sich zu nutzen. Dass Fintech dabei neue Maßstäbe setzt, belegt eine Umfrage der Wirtschaftsprüfungsgesellschaft EY (Ernst & Young). 43 Prozent der Teilnehmer gaben an, der wichtigste Grund dafür, ein Fintech-Angebot anzunehmen, sei die Einfachheit, ein Konto zu eröffnen. Auf Platz zwei der Hauptgründe folgten die attraktiven Gebühren der jungen Finanzfirmen. Sie wurden von 15 Prozent der Teilnehmer genannt.

Einfach ist spitze

Wichtigste Gründe, warum Kunden auf Fintech-Angebote zurückgreifen

(in % der Nennungen)

Quelle: EY

Hinzu kommt noch, dass Fintech-Kunden rund um die Uhr und von überall auf ihr Vermögen zugreifen können: ein Smartphone und eine Internetverbindung, mehr braucht es dazu nicht. Eine neue Form der Transparenz schaffen die Fintechs damit auch. So weisen etwa viele Robo-Advisor ihre Gebühren lückenlos, leicht verständlich und prominent auf der Internetseite aus, anstatt sie verklausuliert im Kleingedruckten zu verstecken. Und sie gewähren dem Anleger jederzeit und tagesaktuell einen vollständigen Überblick über das Portfolio und die bezahlten Gebühren – ein Service, den man bei klassischen Fondsgesellschaften vermisst.

Von all diesen Veränderungen profitiert der Kunde. Genau wie von den ersten MP3-Dateien, die Napster vor zwei Jahrzehnten ins Netz stellte. Und genau wie Online-Musik, -Filme und -Taxidienste werden die Fintechs bald nicht mehr wegzudenken sein.

Bild: Kalen Emsley/Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.