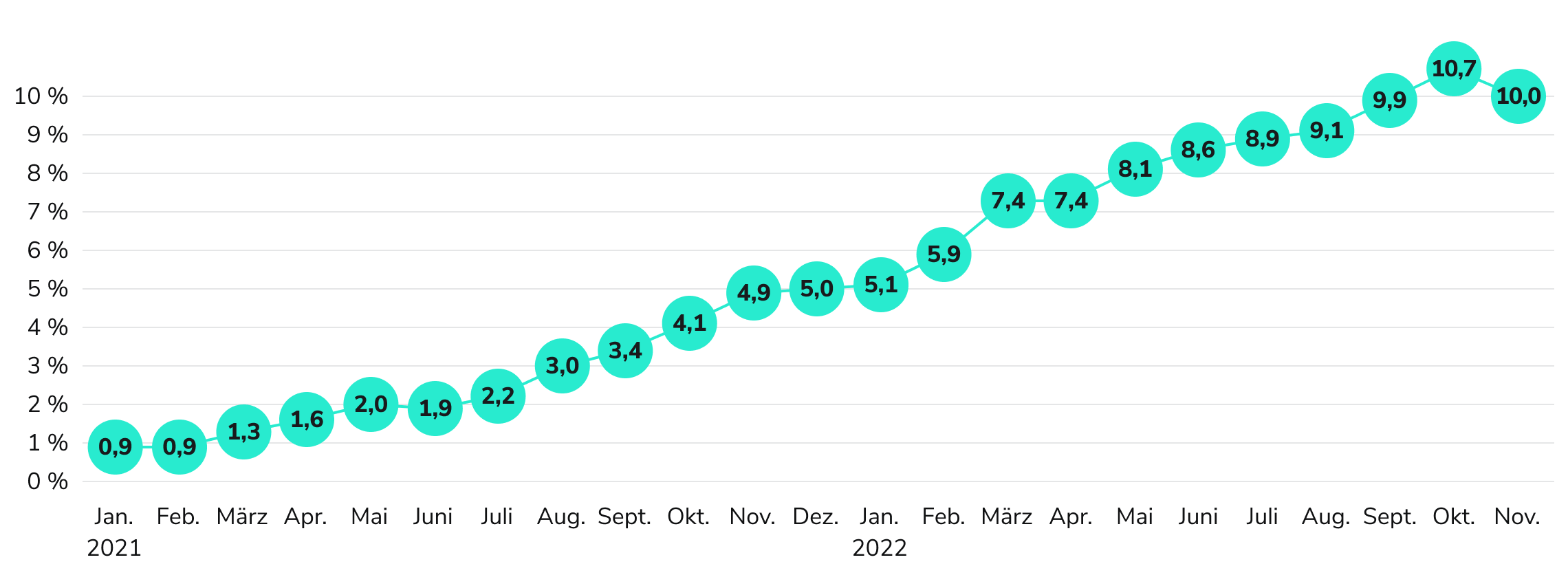

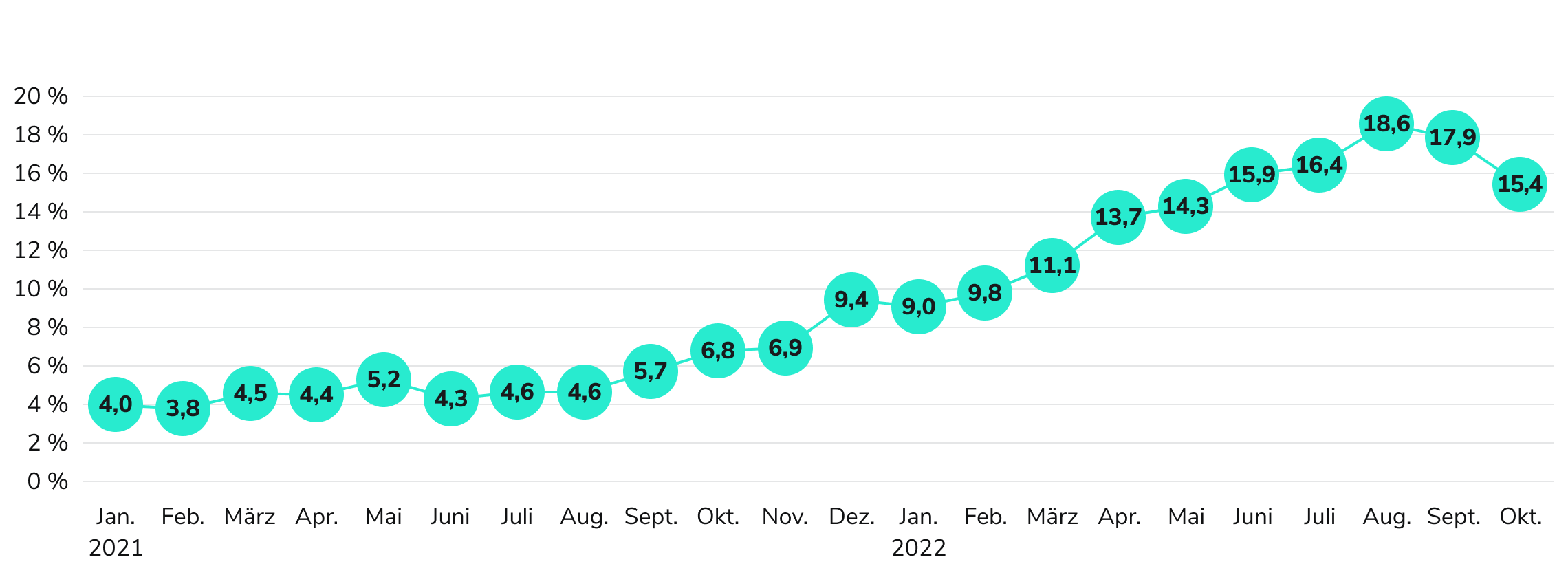

Anfang 2021 lag die Inflation im Euroraum noch unter einem Prozent. Seitdem kannte sie praktisch nur noch eine Richtung: steil nach oben. Das Inflationsziel von zwei Prozent, das sich die Europäische Zentralbank (EZB) für den Euroraum gesteckt hat, wurde im Juli 2021 gerissen. Dies und mehr noch die Tatsache, dass die den Verbraucherpreisen vorauslaufenden Erzeugerpreise im Sommer – also bereits lange bevor Russlands Einmarsch in die Ukraine – schon eine zweistellige Steigerungsrate verzeichneten, ließen Inflationssorgen hochschießen. Auch die Bundesbank sah sich veranlasst, auf die Gefahren weiterer Preissteigerungen hinzuweisen. Ebenso warnten führende Wirtschaftsforschungsinstitute wie das Münchener Ifo-Institut vor weiter ansteigenden Inflationsraten. Eine Ausnahme war das Deutsche Institut für Wirtschaftsforschung; dessen Präsident Marcel Fratzscher schrieb noch im Dezember, dass die Warner populistischen Inflationsalarmismus betrieben und es sehr viel wahrscheinlicher sei, „dass die Inflation kurz- und mittelfristig zu niedrig als zu hoch sein wird.“

Zielmarke der EZB schon im Juli 2021 gerissen

Entwicklung der jährlichen Inflationsraten im Euroraum (in Prozent)

Quelle: EZB

Diese Ansicht passte ins Narrativ der EZB, die bemüht war, die Inflationsgefahren kleinzureden. Isabel Schnabel, die deutsche Vertreterin im EZB-Direktorium, gab noch im November 2021 (die Erzeugerpreise im Euroraum hatten da gerade die 20-Prozent-Marke überschritten) zu Protokoll, dass eigentlich keine Hinweise zu sehen seien, dass die Inflation außer Kontrolle gerät, und verwies darauf, dass die EZB das nötige Instrumentarium habe, um die Geldpolitik zu straffen. Und auch ihre oberste Chefin, EZB-Präsidentin Christine Lagarde, ließ noch im Februar dieses Jahres verlauten (die Erzeugerpreise verzeichneten bereits einen Anstieg von 30 Prozent), dass im weiteren Jahresverlauf mit einem Rückgang der Inflation zu rechnen sei.

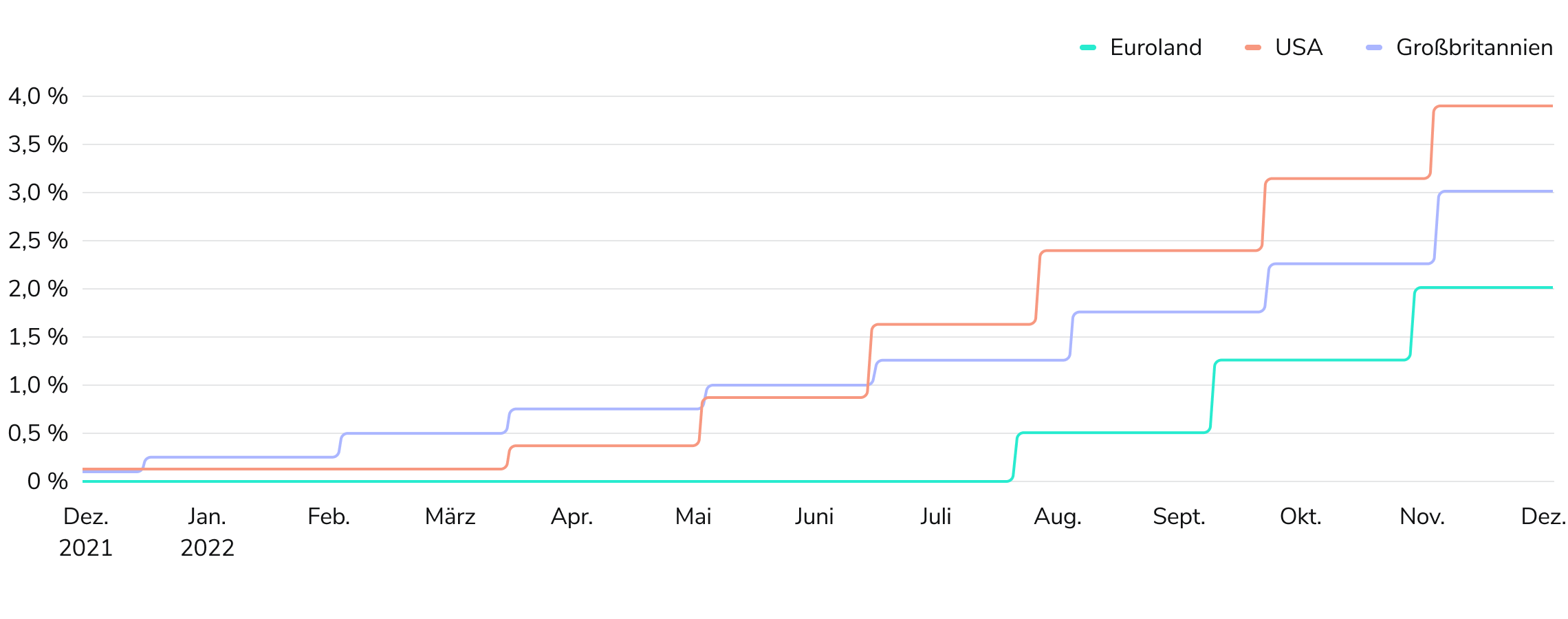

Bank of England und Fed reagieren – EZB lässt sich Zeit

Ende 2021 betrug der Anstieg der Verbraucherpreise fünf Prozent. Damit war der Euroraum nicht allein. Auch Großbritannien hatte da die Fünfprozenthürde genommen. Doch während die EZB noch hoffte, hatte die Bank of England (BoE) schon längst reagiert und bereits im Dezember in einem ersten Schritt den Leitzins erhöht. Die Federal Reserve Bank der USA (Fed) folgte im März. Die EZB ließ sich Zeit und unternahm die erste Anhebung erst im Juli. Da hatte die BoE bereits fünf Schritte nach oben unternommen und die Fed derer drei. Und da es mit der Zinspolitik ähnlich ist wie mit Zahnschmerzen – je länger man nichts unternimmt, desto massiver muss der Zahnarzt eingreifen –, mussten Fed und EZB mit verhältnismäßig großen Zinsschritten aufwarten, was von Unternehmen und Haushalten dann auch schmerzhaftere Anpassungen erfordert.

Eurozone bleibt bis August 2022 bei Null

Entwicklung der Leitzinsen

Quelle: cbrates.com

Wie ist das zögerliche Reagieren der EZB zu erklären? Ein Argument, das vorgebracht wird, ist, dass es die Energiepreise sind, die die Inflation anheizen, und dass die EZB diese nicht beeinflussen kann. Diesem Argument kann nur bedingt zugestimmt werden. Generell gilt, dass Zentralbanken keinen direkten Einfluss auf die Preise von Gütern und Dienstleistungen in der Realwirtschaft haben. Sie haben nur indirekten Einfluss, indem sie durch ihre Zinspolitik das Investitionsverhalten von Unternehmen und das Spar- und Konsumverhalten von Haushalten lenken. Und dieses Verhalten bestimmt letztlich die Nachfrage nach Energie und beeinflusst so auch indirekt die Energiepreise – nicht anders verhält es sich bei anderen Gütern und Dienstleistungen.

Schon eine Inflationsprognose kann Wirkung entfalten

Auch ist trotz Corona und Ukrainekrieg schwer zu glauben, so ein weiteres Argument, dass die Prognosemodelle der EZB die Inflationsentwicklung systematisch unterschätzt haben. Das hieße, die Modelle der EZB sind von geringerer Qualität als die der Fed und der BoE. Die Prognosewerte, die Zentralbanken öffentlich kundtun, sind in der Regel nicht die, die ihren Modellen jungfräulich entspringen. Sie sind das Ergebnis von – wenn auch modellgestützten – Gremienentscheidungen. Und dabei wird auch bedacht, dass eine Prognoseveröffentlichung bereits geldpolitische Wirkungen entfalten kann, da sie einen gewissen Anker für die Inflationserwartungen von Unternehmen, Haushalten und Regierungen setzt. Wird zum Beispiel eine niedrige Inflationsprognose glaubhaft kommuniziert, dann sind Unternehmen bei ihrer Preissetzung und Gewerkschaften bei ihren Lohnforderungen eher geneigt, Zurückhaltung zu üben. Im Idealfall kann dies bereits die Notwendigkeit harter geldpolitischer Maßnahmen abwenden.

Es ist daher nachvollziehbar, wenn Zentralbanken dazu tendieren, ihre veröffentlichten Inflationsprognosen in Richtung Zielinflationsrate zu „bereinigen“. Die gewünschte Wirkung wird aber nur dann erzielt, wenn die Prognosen glaubhaft sind. Lanciert die Bank über längere Zeiträume unrealistische Prognosen, wird sie unglaubwürdig und verliert das Vertrauen der Öffentlichkeit, was die Unsicherheit an den Märkten fördert und die allgemeine Inflationsgefahr weiter anheizen kann. Erwartungsmanagement ist für alle Zentralbanken ein delikater Drahtseilakt – und für die EZB ganz besonders.

Im Vergleich zu anderen Zentralbanken ist es gerade für die EZB eine weitaus größere Herausforderung, hohe Inflation im Euroraum geldpolitisch zu bekämpfen. Sie muss 19, und mit der Aufnahme von Kroatien demnächst 20 Volkswirtschaften unter einen Hut bringen. Sie alle haben unterschiedliche Inflationshistorien, unterschiedliche Wirtschaftsstrukturen, unterschiedliche Fiskal- und Beschäftigungspolitiken. Die Folge: Jede Volkswirtschaft reagiert unterschiedlich auf Zinsanpassungen der EZB. Gleiches gilt allerdings auch, wenn nötige Zinsmaßnahmen unterlassen werden. Der jüngste Verlauf der Spannbreite der Inflationsraten, also die Differenz zwischen den jeweils höchsten und niedrigsten Raten der 19 Länder, verdeutlicht dies.

Sprengstoff für den Zusammenhalt des Euroraums

Das zögerliche Agieren der EZB hat die Spanne auf ein beängstigendes Niveau anwachsen lassen. Lag sie in der ersten Hälfte des vergangenen Jahres noch zwischen vier und fünf Prozentpunkten, so betrug sie jetzt im Oktober 15,4 Prozentpunkte. Mit 7,1 Prozent verzeichnete Frankreich die niedrigste Rate im Euroraum, Estland mit 22,5 Prozent die höchste. Zahlen, die vermuten lassen, entlang welcher Linien die Diskussionen im EZB-Rat verlaufen. Das Auseinanderdriften der Preisentwicklungen birgt Sprengstoff für den Zusammenhalt des Euroraums. Vergleicht man die intensiven Bemühungen und die Kompromissbereitschaft, die an den Tag gelegt wurden, um Griechenland im Euroraum zu halten, mit den laxen Bemühungen um den Verbleib Großbritanniens in der EU, so ist davon auszugehen, dass der Erhalt des Euroraums ein höheres Gut darstellt als die Einhaltung von Inflationszielen.

Heftiges Auseinanderdriften

Spannbreite der Inflationsraten im Euroraum (in Prozentpunkten)

Quelle: EZB

Der Versuch, die Inflationsraten von 20 heterogenen Volkswirtschaften durch Setzung eines gemeinsamen Leitzinses zu kontrollieren, ist zum Scheitern verurteilt. Dies besagt zumindest die sogenannte Tinbergen-Regel. Der niederländische Wirtschaftswissenschaftler und Wirtschaftsnobelpreisträger Jan Tinbergen zeigte bereits 1952, das erfolgreiche Erreichen von Politikzielen erfordert, dass die Zahl der Steuerungsinstrumente mindestens so groß ist wie die Anzahl der verfolgten Ziele. Zwei Fliegen mit einer Klappe zu schlagen, gilt bereits als Glücksfall. Bei 20 Fliegen gelingt das nur, wenn diese einem perfekten Formationsflug folgen, sprich: wenn perfekte Homogenität gegeben ist.

Ist der Erhalt des Euro überhaupt erstrebenswert?

Mit der Einführung des Transmission Protection Instruments (TPI) im vergangenen Juni hat sich die EZB allerdings eine neue Steuerungsmöglichkeit verschafft. Mit diesem Anti-Fragmentierungsinstrument kann sie länderspezifische Geldpolitik betreiben, indem sie gezielt Staatsanleihen einzelner Länder aufkaufen kann, um so deren jeweilige Zinsen und Inflation individuell zu beeinflussen. Dass die EZB damit Gefahr läuft, gezielte Staatsfinanzierung zu betreiben und dadurch schnell in politische Abhängigkeiten geraten kann, habe ich bereits in meinem letzten Blog-Artikel thematisiert. Dank TPI könnte sie zwar die Inflationsraten im Euroraum harmonisieren und auch das Zweiprozentziel einfacher erreichen. Doch wäre das ein gewaltiger Schritt in Richtung einer Transferunion, was im Widerspruch zu den Maastrichter Verträgen stünde.

Inflationskontrolle ist vergleichbar mit dem Manövrieren von Ozeanriesen in der Schifffahrt. Aufgrund der trägen Reaktion bei Steuerungsmaßnahmen müssen Eingriffe rechtzeitig eingeleitet werden. Je später man vor dem Zielhafen abbremst, desto kräftiger muss das Bremsmanöver sein. Ist es allzu heftig, kommen mitunter Fracht und Passagiere zu Schaden, selbst wenn die Kaimauer nicht gerammt wird. Nicht anders ist es bei der Zinspolitik. Kommt die Reaktion spät, schießt man entweder gewaltig über das Inflationsziel hinaus oder muss eine Vollbremsung hinlegen, sodass die Wirtschaft in eine unkontrollierte Rezession schlittern kann. Beides Szenarien, die mit negativen Wohlstandseffekten einhergehen.

Die eigentliche missliche Lage der EZB besteht aber nicht nur darin, das richtige Timing zu finden, sondern vielmehr darin, dass sie gleich drei gemeinsam unvermeidbaren Übeln gegenübersteht, die da sind: das Inflationsziel zu reißen, entgegen ihres Mandats gezielte Staatsfinanzierung zu betreiben und damit den Weg hin zu einer Transferunion zu beschreiten oder den Zerfall der Währungsunion zu riskieren. Allen drei Übeln zu entgehen, dürfte im aktuellen Gefüge des Euroraums nicht gelingen. Da das letzte der drei Übel in letzter Konsequenz für die EZB bedeuten könnte, sich selbst abzuschaffen, ist davon auszugehen, dass sie darin das Schlimmste der Übel sieht.

Die Konsequenz: Soll die Währungsunion langfristig Bestand haben, wird die Einführung eines Transfersystems unerlässlich sein. Das besagt auch die ökonomische Theorie optimaler Währungsräume, die in den 1950er bis 1970er Jahren entwickelt wurde. Es muss nicht auf ein System hinauslaufen, das dem deutschen Länderfinanzausgleich entspricht. Doch ein Mechanismus, der die Wirkung negativer Schocks in einzelnen Mitgliedstaaten abfedert, wird kommen müssen, wenn der Erhalt der gemeinsamen Währung das Ziel ist.

Aber ist das aus deutscher Sicht überhaupt ein erstrebenswertes Ziel? Laut Berechnungen des Freiburger Centrums für Europäische Politik (CEP) durchaus. Demnach hat Deutschland am meisten von der Einführung der gemeinsamen Währung profitiert. Der monetäre Nettogewinn, den Deutschland über den Zeitraum von 1999 bis 2017 dank des Euros einfuhr, betrug laut CEP insgesamt rund 1,9 Billionen Euro. Pro Kopf wären das immerhin 23.000 Euro oder 100 Euro pro Monat. Geld, das wir in Form eines erholsamen Urlaubsaufenthalts in Italien – laut CEP-Berechnungen der größte Euro-Verlierer – auch persönlich „transferieren“ könnten.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.