Uwe Paßmann

Uwe Paßmann hat langjährige Erfahrung im Finanzbereich und in der Betreuung vermögender Privatkunden. Bevor er zu Scalable Capital kam, hat er als Senior Berater Privatkunden und Unternehmern bei der Strukturierung ihrer Gesamtvermögen beraten. Nach seinem Studium in England an der University of Hull war er zunächst für einen internationalen Privatinvestor tätig. Anschließend trat er unter anderem in die Dienste des Schweizer Vermögensverwalters VZ Gruppe.

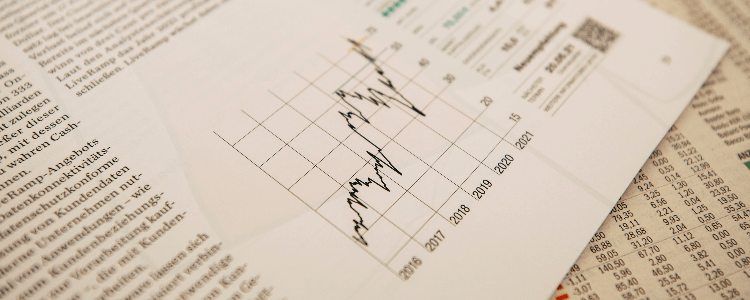

Seit Jahresbeginn sind viele Aktien-Indizes kontinuierlich gefallen. Was sind die Gründe?

Uwe Paßmann: Die Aktienmärkte erleben derzeit stärkere Wertschwankungen. Das hat unter anderem folgende Gründe: die geopolitischen Risiken, die der Ukraine-Krieg verursacht, die Maßnahmen zur Eindämmung der Corona-Pandemie sowie Störungen der globalen Lieferketten. Hinzu kommen Sorgen über die Inflation und steigende Leitzinsen. Alle diese Faktoren wirken sich zudem auf die Konjunkturaussichten aus. Sobald die Risiken verschwinden und mehr Gewissheit beim Kurs der Notenbanken herrscht, sollte es auch den Aktienmärkten wieder besser gehen.

Wie sollten sich Anlegende in dieser Marktphase verhalten?

Besonders in schwankenden Aktienmärkten ist es wichtig, seiner einst definierten Strategie treu zu bleiben und das Ziel des sorgenfreien Ruhestands im Fokus zu behalten. Denn in den wenigsten Fällen haben sich die persönliche Ausgangslage und Zielsetzung aufgrund der aktuellen Marktlage verändert.

Wegen der aktuellen Wertschwankungen machen sich Anleger Sorgen um ihre Altersvorsorge – zu Recht?

Gerade mit einem Sparplan kann ich sogar von den aktuellen Wertschwankungen profitieren: Sind die Kurse gesunken, kaufen Anlegende für ihren festen monatlichen Betrag mehr ETF-Anteile. Dies kann sich insbesondere langfristig auszahlen. Mit einem Sparplan auf ein breit gestreutes ETF-Portfolio investiere ich kontinuierlich weiter. Anders als bei Einzelaktien müssen Anlegende nicht auf den perfekten Einstiegszeitpunkt warten.

Sind Aktien oder Aktien-ETFs noch die richtige Form für die Altersvorsorge?

Ja, selbst die Bundesregierung möchte Wertpapiere mit der sogenannten Aktienrente in das Rentensystem integrieren. Gerade im Hinblick auf die Altersvorsorge und den oftmals sehr langen Anlagehorizont ist es sinnvoll, einen Teil seines Vermögens in Aktien zu investieren. Kurzfristig muss ich Kursschwankungen oder Rücksetzer an den Märkten wie derzeit aushalten. Langfristig lässt sich mit den an den Kapitalmärkten erzielbaren Renditen Vermögen aufbauen. Dafür nutzen Anlegende vermehrt ETFs als Anlageinstrumente, da diese sehr einfach und kostengünstig breit gestreut investieren.

Die Europäische Zentralbank hat jüngst die Zinswende eingeläutet. Können Anlegende nicht einfach warten, bis sie endlich wieder Zinsen auf dem Sparbuch erhalten?

Eine der beliebtesten Anlageformen in Deutschland ist trotz der langen Niedrigzinsphase leider nach wie vor das Sparbuch. Anlegenden sollte bewusst sein, dass die Verzinsung ihrer Gelder auf dem Sparbuch derzeit deutlich unter der Inflationsrate liegt. Bei einer hohen Inflationsrate von derzeit 7,6 Prozent ist der Kaufkraftverlust umso größer. Dies wird sich auch nach den angekündigten Leitzinserhöhungen der Europäischen Zentralbank nicht ändern. Aufgrund dieser Situation sollten sich Anlegende mit anderen Finanzprodukten beschäftigen.

Demografischer Wandel

Die heutige gesetzliche Rentenversicherung basiert auf dem sogenannten Umlageverfahren. Die eingezahlten Beiträge der Einzahler werden nicht individuell angespart, sondern für laufende Rentenzahlungen verwendet. Die Einzahler erhalten dafür Ansprüche, die in der Höhe jedoch nicht garantiert sind. Kein Wunder: Während in den frühen 1960ern noch sechs Einzahler auf einen Rentner kamen, ist das Verhältnis heute etwa zwei zu eins. Zudem verlängerte sich die Rentenbezugsdauer durch die durchschnittlich höhere Lebenserwartung der Menschen. Die Wirkung des demografischen Wandels nährt deshalb spätestens seit den 1990ern die Diskussion um eine Rentenreform: einen Wechsel zum Kapitaldeckungsverfahren. Nun plant die Regierung eine sogenannte Aktienrente.

Sie haben von der Aktienrente gesprochen. Wie realistisch ist derzeit eine Rentenreform?

Was wir bisher wissen: Die Regierung will Anfang 2023 einen Aktienfonds auflegen, in den Beiträge aus der gesetzlichen Rentenversicherung fließen. Zudem stellt sie dafür zehn Milliarden Euro als Anschubfinanzierung. Die sogenannte Aktienrente soll die gesetzliche Rente ergänzen. Es ist keine vollständige Systemänderung vom Umlage- zum Kapitaldeckungsverfahren.

Wie wirkungsvoll ist die Aktienrente und kann sie die private Altersvorsorge ersetzen? Benötigen wir die private Altersvorsorge weiterhin?

Andere Länder, beispielsweise Schweden, haben seit 2000 eine ergänzende aktienbasierte Altersvorsorge. 16 Prozent ihres Bruttogehalts zahlen dort die Arbeitnehmer in die umlagefinanzierte Rente ein. 2,5 Prozent fließen verpflichtend in kapitalmarktbasierte Produkte. Die deutsche Aktienrente, wie sie bisher geplant ist, ist wohl ähnlich und damit nur ein Tropfen auf den heißen Stein. Die Ampel-Koalition will die Rentenfinanzen per Kapitalstock nur solider machen, um die Ansprüche eher zu erfüllen. Private Altersvorsorge und Geldanlage sind weiterhin essentiell, um die Rentenlücke zu schließen. Das ist der Betrag, den Menschen noch zusätzlich zur gesetzlichen Rente brauchen, um ihre Ausgaben im Alter zu decken und ihren Lebensstandard zu halten. Es steht schon in jedem Rentenbescheid, dass ein „zusätzlicher Vorsorgebedarf“ im Alter privat abgedeckt werden sollte.

Rentenbescheid: Zusätzlicher Vorsorgebedarf

„Da die Renten im Vergleich zu den Löhnen künftig geringer steigen werden und sich somit die spätere Lücke zwischen Rente und Erwerbseinkommen vergrößert, wird eine zusätzliche Absicherung für das Alter wichtiger („Versorgungslücke”). Bei der ergänzenden Altersvorsorge sollten Sie – wie bei Ihrer zu erwartenden Rente – den Kaufkraftverlust beachten.”

Quelle: jährliches Schreiben, Deutsche Rentenversicherung Bund

Ebenfalls lesen wir im Rentenbescheid einen Hinweis zum Kaufkraftverlust. Was bedeutet die aktuell hohe Teuerung für die gesetzliche Rente?

Ein Grund für die jüngsten Steigerungen der gesetzlichen Rente ist die hohe Inflationsrate. Etwa 21 Millionen Menschen haben seit dem 1. Juli mehr Rente: Im Westen beträgt das Plus 5,35 Prozent, im Osten 6,12 Prozent. Das ist gut, doch die Rentensteigerungen werden mit einer dauerhaft hohen Inflation nicht Schritt halten können, denn die starke Teuerung kann der Staat nur mit erheblichem Aufwand kompensieren. Die gesetzliche Rentenversicherung erhält schon jetzt jedes Jahr Bundeszuschüsse aus Steuergeldern in Milliardenhöhe. Die durchschnittliche Rentensteigerung lag in den zehn Jahren zuvor bei nur etwa zwei Prozent.

Wie können Anlegende der aktuellen Marktlage mit hoher Inflationsrate und schwankenden Aktienmärkten am besten begegnen?

Die Renditen am Kapitalmarkt lagen lange Zeit oberhalb der Rendite des Umlageverfahrens, insbesondere die von Aktien. Langfristig haben sich die Aktienmärkte immer nach oben entwickelt. Der MSCI-World-Index beispielsweise erzielte von 1970 bis 2021 eine durchschnittliche jährliche Bruttorendite von etwa 8,4 Prozent. Je nach Einzelberechnung kommen Ökonomen und Ökonominnen auf eine jährliche Rendite der gesetzlichen Rentenversicherung seit 1970 zwischen drei und 3,6 Prozent bei Rentnern und zwischen 3,5 und 4,2 Prozent bei Rentnerinnen.

Wie können sich Anlegende in der jetzigen Lage lang- und mittelfristig stabil aufstellen?

Anlegende sollten jetzt keine Angst haben, denn aus dem Extrem der Niedrigzinsphase kehren wir in die wohlbekannte Normalität zurück – eine der Rendite- und Zinsanlagen. Das Stichwort in der jetzigen Phase lautet Multi-Asset. Die eingeleitete Zinswende durch die Notenbanken, Europäische Zentralbank und die Federal Reserve, macht Anleihen neben Aktien wieder zunehmend attraktiver. Zinsen bringen nämlich stabilere Erträge als Kursgewinne und Gewinnausschüttungen. Viele unserer Multi-Asset-Strategien in der Vermögensverwaltung beinhalten auch Anleihe-ETFs – die Mischung macht's.

Wer auf lange Sicht anlegt, mag sich weniger sorgen. Doch was heißt die hohe Inflation für Menschen, die demnächst in Rente gehen? Wie gehen sie am besten mit ihrem Vermögen um?

Besonders vor dem Ruhestand lohnt es sich, den Kapitalbedarf für die nächsten Jahre zu berechnen und zu prüfen, ob es eine Rentenlücke gibt und wie groß diese ist. In den verbleibenden Jahren bis zur Rente kann gegebenenfalls mit erhöhten Sparraten gegengesteuert werden, falls es die Liquidität zulässt. In der Regel werden nicht alle liquiden Gelder sofort im Ruhestand benötigt, sondern monatlich über einen längeren Zeitraum jeweils ein Teil. Der Entnahme-Bedarf ist oft nicht fix und kann der aktuellen Lebenssituation angepasst werden. In unserer Vermögensverwaltung lassen sich Entnahmepläne einrichten, die jederzeit änderbar sind.

Wie lässt sich der Vorsorgebedarf ermitteln, der zur eigenen Lebenssituation passt?

Ob der Sparplan oder die Einmalanlage für den Lebensstandard im Ruhestand ausreicht und welche monatlichen Auszahlungen erwartbar sind, können Interessentinnen und Interessenten mit Hilfe unserer Time-Machine für unsere VaR-Portfolios modellieren. Diese berücksichtigt zusätzlich Faktoren wie Renteneintrittsalter, Lebenserwartung und Inflationsrate. Unser Fragebogen im Anmeldeprozess zur digitalen Vermögensverwaltung, die sogenannte Geeignetheitsprüfung, hilft ebenfalls beim Finden der passenden Anlage.

Welchen Appell möchten Sie Anlegenden zum Schluss noch mitgeben?

Finanzminister Christian Lindner hat jüngst gesagt, dass Wertpapiere nicht nur für Millionäre sind, sondern für Millionen von Menschen. Wer seinen Lebensstandard im Ruhestand erhalten möchte, braucht Kapitalmarktprodukte. ETFs sind die modernste und flexibelste Form der Geldanlage fürs Alter.

Vielen Dank für das Interview.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.