Auch wenn die Investmentbranche die Risiken der Geldanlage am Kapitalmarkt gerne unter den Teppich kehrt, den meisten Anlegern ist klar, dass Rendite und Risiko zwei Seiten derselben Medaille sind. Das eine geht nicht ohne das andere. Webseiten oder Werbematerialien vieler Produktanbieter weisen vorzugsweise auf die hohen historischen Renditen ihrer – oft allerdings speziell für die aktuelle Marketingkampagne ausgewählten – Anlageprodukte hin. Auf die Risiken wird dabei meist nur so weit eingegangen, dass den Mindestanforderungen der Finanzregulierung entsprochen wird. Diese Kommunikationsstrategie zielt auf den nur allzu verständlichen Wunsch der Anleger nach einer hohen Rendite für ihre Geldanlage. Mit welcher Sicherheit diese jedoch erreicht werden kann, wird, wenn überhaupt, meist nur sehr stiefmütterlich thematisiert.

Die Fokussierung auf die Portfolio-Performance der „Überflieger“ der vergangenen Monate lenkt ab von der Risikoproblematik und rückt das in den Vordergrund, was kaum Aussagegehalt für künftige Renditen hat: in der Vergangenheit erzielte Renditen. Dies ist der Grund, warum Regulierungsbehörden Anbieter dazu verpflichten, ausdrücklich darauf hinzuweisen, dass die vergangene Wertentwicklung kein zuverlässiger Indikator für künftige Performance ist.

Zwar werden Rendite und Risiko als zwei Seiten einer Medaille gesehen, aber die Münzwurf-Frage, „Kopf oder Zahl?“, dürfte bei der Geldanlage wohl nicht in „Rendite oder Risiko?“ zu übersetzen sein. Eher wohl: „Beides oder Nichts?“. Welcher Zusammenhang besteht aber zwischen diesen beiden Größen?

Komplexes Zusammenspiel von Rendite und Risiko

Risiko wird gemeinhin als das Potenzial des Eintretens negativer Ereignisses verstanden. Das aktuelle Risikopotenzial ist eine unbeobachtbare Größe und kann somit nicht direkt gemessen werden. Um trotzdem das Risiko einer Geldanlage zu beurteilen, wird typischerweise die statistische Standardabweichung, auch Volatilität genannt, vergangener Renditen als Messgröße herangezogen. Die Volatilität misst die Streubreite der Wertänderungen und wird meist so skaliert, dass Wertänderungen auf Jahresbasis betrachtet werden. Da eine hohe Streubreite bedeutet, dass hohe Verluste eintreten können, gilt: je höher (niedriger) die Volatilität einer Anlage, desto höher (niedriger) ihr Risiko.

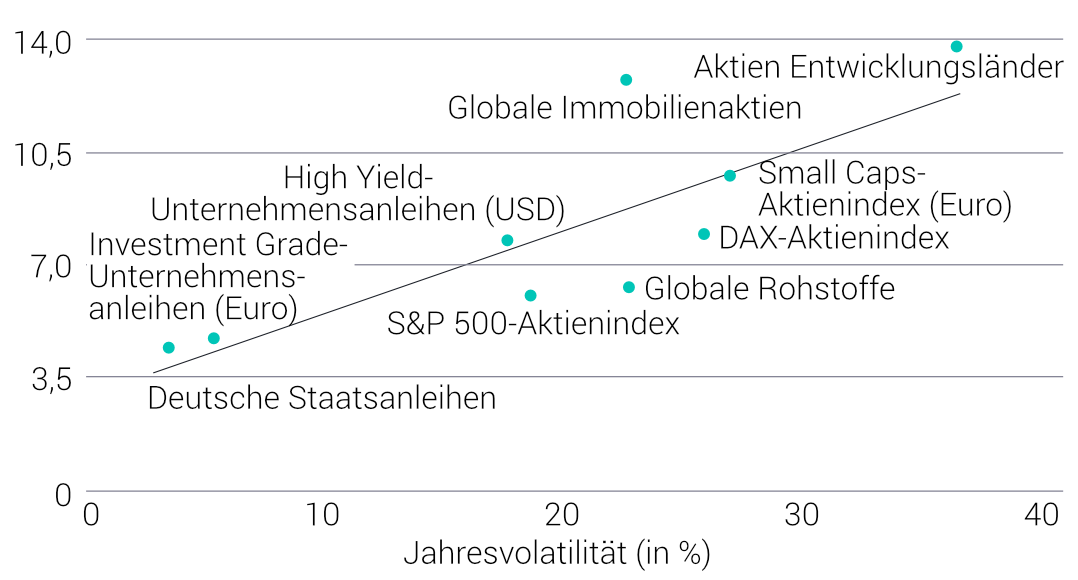

Auf lange Sicht wird höheres Risiko mit höherer Rendite belohnt

Durchschnittliche jährliche Renditen verschiedener Anlageklassen (in Prozent, 1998-2015)

Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche

Aussagekraft über zukünftige Wertentwicklungen.

Grundsätzlich werden Anleger für das Eingehen von Risiken belohnt, indem sie eine Risikoprämie für riskante Investments erhalten. Eine Anlage mit hohem Risiko sollte auf lange Sicht eine höhere Rendite abwerfen als eine Anlage mit geringem Risiko. Warum sollte man sonst risikobehaftete Geldanlagen tätigen, wenn dies nicht der Fall wäre? Als Grund bliebe nur der Spaß am Nervenkitzel. Die Abbildung zeigt, dass auf lange Sicht – hier über die letzten 18 Jahre – die Gleichung „höheres Risiko gleich höhere Rendite“ über ein breites Spektrum von Anlageklassen im Großen und Ganzen hält.

Allerdings gibt es auch klare Ausnahmen. So war die durchschnittliche Rendite von Globalen Immobilienaktien rund doppelt so hoch wie die von Globalen Rohstoffen, obzwar beide eine ähnliche Volatilität aufwiesen; und obwohl das Risiko des Dax-Index anderthalb mal so hoch war wie das der High-Yield US-Unternehmensanleihen, erzielten beide nahezu identische Renditen.

Diese Ausnahmen mögen der Tatsache geschuldet sein, dass ein Anlagehorizont von 18 Jahren nicht ausreicht, um die Langfristbeziehung zwischen Rendite und Risiko zu erfassen. Aber auch bei Zeiträumen von mehreren Jahrzehnten kommt es zu eklatanten Abweichungen, so dass die Gleichung „höheres Risiko gleich höhere Rendite“ nur bei sehr, sehr langfristigen Betrachtungen wörtlich zu nehmen sein dürfte – Zeiträume, die die Anlagehorizonte der meisten Anlegers übersteigen dürften.

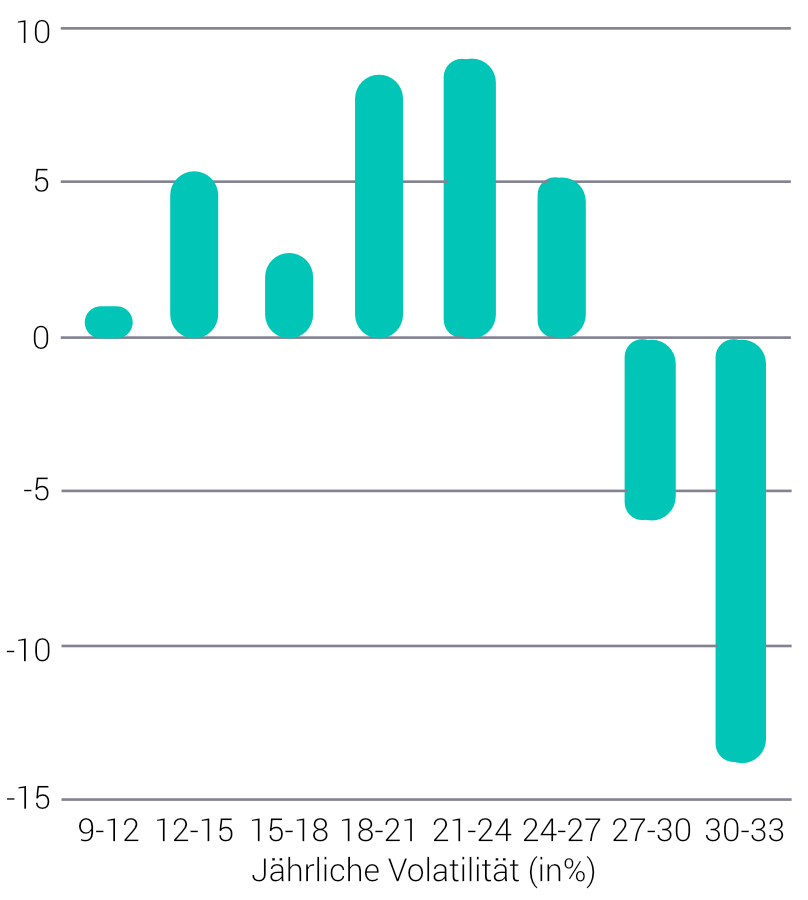

Negative Renditen in Phasen hoher Volatilität

Durchschnittliche jährliche Renditen des DAX für verschiedene Volatilitätsniveaus (in Prozent, 1960-2015)

Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Da wir spätestens seit Keynes davon ausgehen müssen, dass wir langfristig alle tot sind, ist für den typischen Anleger von Bedeutung, wie die Rendite/Risiko-Beziehung auf überschaubare Frist aussieht. Und hier ergibt sich ein völlig anderes Bild. Betrachten wir nicht die langfristigen Risiken über verschiedene Anlageklassen, sondern die Rendite/Risiko-Dynamik innerhalb einzelner Klassen, sehen wir, dass in Phasen besonders hoher Volatilität – wir sprechen von positiver Überschussvolatilität – die Renditen in der Regel nicht ansteigen, sondern unterdurchschnittlich oder gar negativ verlaufen. Das Ablassen der heißen Luft der Dotcom-Blase (2000-2003), die Finanzkrise (2008) und die Staatschuldenkrise (2011) sind Belege für dieses Phänomen.

Dem Anleger mag das Zusammenspiel von Rendite und Risiko irrelevant erscheinen, solange am Ende die Rendite stimmt. Aber kann er beurteilen, wie sich die Erträge der infrage kommenden Anlagen entwickeln werden? Könnte er diese präzise vorhersagen, so hätte er null Risiko. Derartige Prognosen sind jedoch ein schwieriges Unterfangen. In der Finanzmarktforschung wurden alle erdenklichen Verfahren zur Prognose von Renditen getestet: fundamentale Ansätze, Extrapolations- und aufwändigere quantitative Verfahren bis hin zu Versuchen, Kurse auf Basis menschlicher Psychologie zu erklären. Zuverlässige Renditeprognosen liefern sie jedoch allesamt nicht.

Renditen lassen sich nicht vorhersagen

Der Ökonom und Nobelpreisträger Paul Samuelson postulierte in seinem einflussreichen Aufsatz Proof That Properly Anticipated Prices Fluctuate Randomly bereits 1965, dass vergangene Renditen keinen Aussagegehalt für die Vorhersage zukünftiger Renditen haben. Daraus schlussfolgerte er, dass Marktpreise als Martingale betrachtet werden können, ein wahrscheinlichkeitstheoretisches Konstrukt, das einen Prozess beschreibt, in dem das Wissen über vergangene Prozessereignisse keinen Nutzen für Vorhersagen über die Zukunft erbringt.

Samuelson begründete dies so: „In einem von Wettbewerb geprägtem Markt gibt für jeden Käufer einen Verkäufer. Wenn man also sicher sein könnte, dass ein Preis steigen wird, wäre er bereits gestiegen.“ Die Tatsache, dass vier von fünf Fondsmanager nicht in der Lage sind, die jährliche Performance der Benchmark zu übertreffen, hat auch viel damit zu tun, dass sie in ihren Anlageentscheidungen dem Marktgeschehen hinterherhinken1

Renditen lassen sich nicht vorhersagen, Risiko dagegen schon.

Eine erdrückende Anzahl empirischer Studien, die seit Samuelsons Aufsatz durchgeführt wurden, belegen, dass es kaum gelingt Kursentwicklungen nutzbringend vorherzusagen. Wie sieht es aber mit der Prognose von Risiken aus?

Risiken lassen sich mit höherer Treffsicherheit vorhersagen als Renditen

Der Mathematiker Benoit Mandelbrot berichtete 1963 als Erster, dass die Schwankungsbreite von Kursänderungen eine bestimmte Systematik aufweisen: Auf große Schwankungen folgen meist wiederum große Schwankungen und auf kleine Schwankungen meist wieder kleine. Dieses als Volatilitäts-Clustering bezeichnete Phänomen hat eine durchschlagendere Bedeutung für die Geldanlage als man zunächst vermuten mag. Denn dies bedeutet, dass das heutige Risiko Aussagegehalt für das für morgen zu erwartende Risiko hat. Die Risikodynamik unterscheidet sich also fundamental von dem strukturlosen Auf und Ab der Kurse, denn die Wahrscheinlichkeit, dass morgen erhöhte Volatilität am Markt herrscht, ist größer als 50 Prozent, wenn die Märkte heute bereits sehr volatil waren. Risikoprognosen verhalten sich also nicht wie zufällige Münzwürfe. Oder, in den Worten von Samuelson: Marktrisiken sind keine Martingale.

Der Finanzökonometriker und Nobelpreisträger Robert Engle war der erste, der Methoden zur systematischen Modellierung von Volatilitätscluster erforschte und entsprechende Verfahren zur Risikoprognose entwickelte. Die Erkenntnis, dass Volatilität im Zeitablauf Cluster bildet, ist insbesondere deswegen nützlich, weil sie das „Umschiffen” von Phasen erhöhter Volatilität erleichtert. Wie bereits erwähnt haben Anlagen mit höheren Langfristrisiken meist ein höheres Renditepotenzial. Positive Überschussrisiken gehen aber typischerweise mit unterdurchschnittlichen Kursentwicklungen einher. Das Clusterverhalten der Überschussrisiken erlaubt es, künftiges Risikoverhalten mit einer gewissen Verlässlichkeit zu prognostizieren. Signalisieren die Risikoprognosen für eine Anlageklasse positive Überschussrisiken, kann ihr Portfolioanteil entsprechend reduziert und so das Risiko gedämpft werden.

Ein Plädoyer für die Betrachtung risikoadjustierter Renditen

Da unterschiedliche Anlagestrategien mit unterschiedlichen Risiken daher kommen, ist es nicht sinnvoll, verschieden Strategien einfach anhand ihrer historischen Renditen zu vergleichen. Risiko ist letztlich die „Währung“, mit der Anleger Renditepotenzial erwerben. Daher sollten Renditevergleiche die Risikohaftigkeit von Anlagen heranzuziehen, um nicht Äpfel mit Birnen zu vergleichen.

Ein sinnvolles Vorgehen ist, die sogenannte Überrendite, also die Differenz aus der Anlagerendite und der einer risikolosen Anlage, zu betrachten und zu berechnen, wieviel Überrendite pro eingesetzter „Währungseinheit“ erzielt wurde. Die sogenannte Sharpe-Ratio, der Quotienten aus Überrendite durch Volatilität, wurde von dem Finanzökonom und Nobelpreisträger William Sharpe als Maßstab zum Vergleich alternativer Anlagestrategien vorgeschlagen. Die Sharpe-Ratio ist ein Maßstab für eine risikoadjustierte Rendite, der es erlaubt, die Erträge von Strategien mit unterschiedlichen Risikoprofilen zu vergleichen.

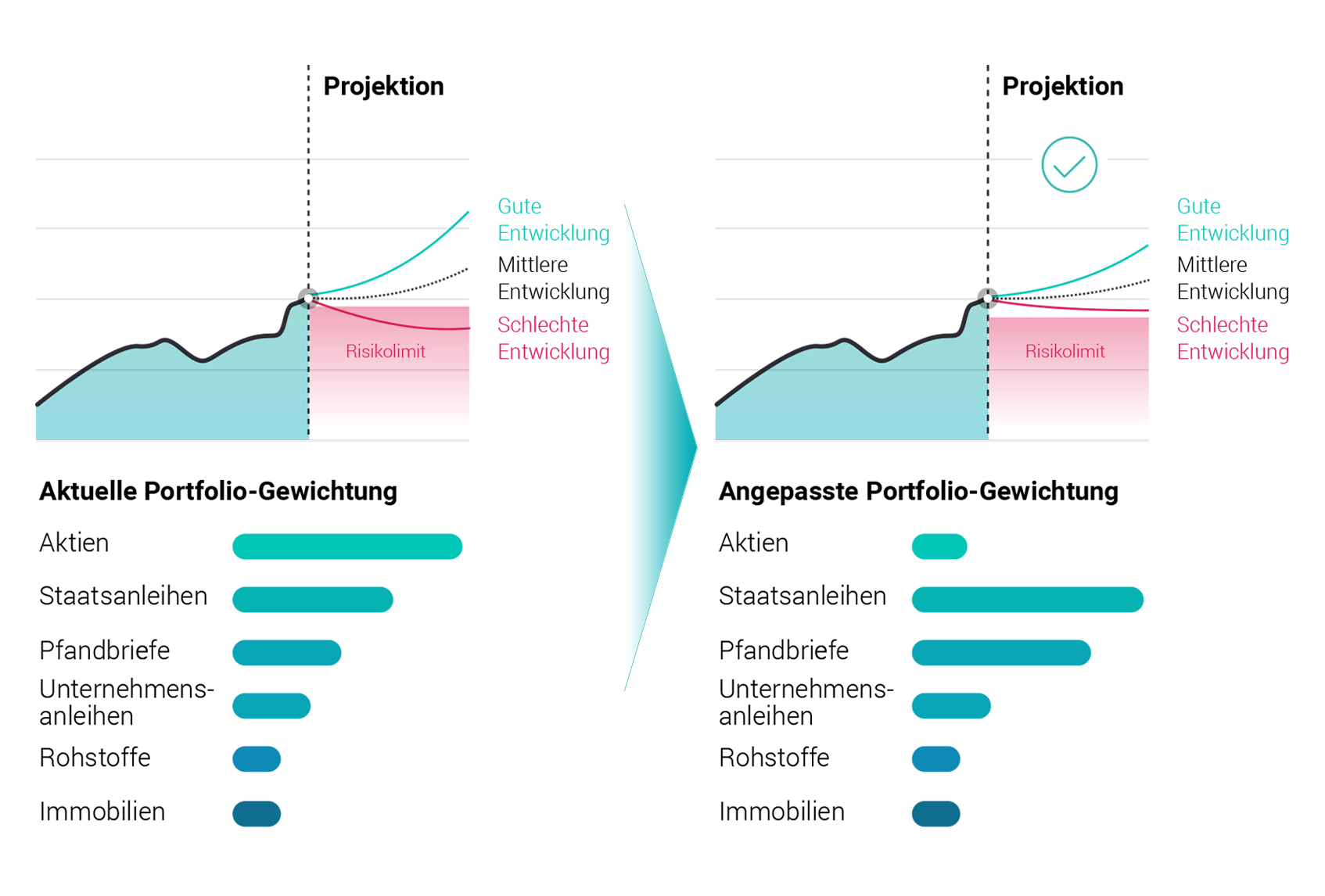

Risikobasierte Portfoliosteuerung

Bei Scalable Capital verstehen wir, dass Performance immer im Kontext des Risikos der zugrundeliegenden Anlagestrategie gesehen werden muss und dass die individuelle Risikopräferenz eines Anlegers der Ausgangspunkt für ein passgenauses Portfolio aus den besten ETFs (was sind ETFs?) ist. Das proprietäre Risikomanagementmodell von Scalable Capital beherzigt beides. Auf Basis seines Vorwissens und der Erfahrung im Umgang mit Finanzmarktinstrumenten, seiner persönlichen Umstände und seiner individuellen Anlageziele empfiehlt Scalable Capital jedem Anleger eine von 23 möglichen Risikokategorien. Der Anleger kann die empfohlene oder auch eine risikoärmere Variante auswählen. Der numerische Wert (3 bis 25), der eine Risikokategorie bezeichnet, reflektiert den maximalen, prozentualen Verlust, den sogenannten Value-at-Risk (VaR), der auf Jahressicht mit einer Wahrscheinlichkeit von 95 Prozent nicht überschritten wird. Das heißt: Im Mittel sollte das VaR-Limit nur einmal in 20 Jahren gerissen werden.

Scalable Capital überwacht regelmäßig die Risiken aller Klientenportfolios und prüft, ob sie mit der individuellen Risikokategorie übereinstimmen. Wenn die mittels Simulationsanalyse erstellte Risikoprojektion signalisiert, dass das Risiko von dem vom Anleger vorgegebenen VaR-Limit abweicht, passen wir das Portfolio entsprechend an. Droht zum Beispiel eine Überschreitung des Limits, wird automatisch Risiko abgebaut, indem die Anteile von Anlageklassen mit hohen Überschussrisiken reduziert werden; bei einer Unterschreitung erhöhen wir hingegen den Anteil risikoreicherer Anlageklassen im Portfolio. Das heißt nicht, dass wir bei jeder Korrektur sofort hektisch handeln. Aber wir passen das Portfolio an die Marktsituation an, wenn sie sich nachhaltig ändert. So bleibt das Risiko langfristig unter Kontrolle. Dabei werden Diversifikationseffekte stets mit berücksichtigt.

Schematische Darstellung einer risikobasierten Portfolioanpassung

Signalisiert die Risikoprojektion eine Überschreitung des Risikolimits (linke Grafik), wird durch Umschichtung in risikoärmere Anlagen Risiko abgebaut (rechte Grafik)

Diese systematische Anpassung des Portfolios bewirkt, dass unsere Anleger nicht unmittelbar den Risikoschwankungen der Finanzmärkte unterworfen sind, sondern ein möglichst konstantes, im Rahmen ihrer Risikotoleranz liegendes Anlagerisiko haben. Dies erhöht nicht nur die Wahrscheinlichkeit, bessere risikoadjustierte Renditen zu erwirtschaften, sondern lässt den Anleger auch ruhiger schlafen.

Hier können Sie mehr zum Thema lesen: Dynamisches Risikomanagement.

1: https://www.institutional.vanguard.co.uk/documents/case-for-index-fund-investing-uk.pdf/

Benjamin Graham, Investor und Mentor von Warren Buffett: „Das Wesentliche bei der Geldanlage ist das Management von Risiken, nicht das Management von Renditen“, und für eine erfolgreiche Anlageverwaltung ist diese Erkenntnis von zentraler Bedeutung.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.