In der Geldanlage gibt es knifflige Fragen. Punkte, über die man wirklich gut nachdenken sollte, bevor man sein Geld für mehrere Jahre investiert. Zum Beispiel: Kann ich das Risiko richtig einschätzen? Oder: Sind die Gebühren transparent? Oder auch: Wie kann ich mein Vermögen effektiv diversifizieren?

Eine Frage gehört jedoch nicht dazu: Soll ich noch einsteigen, wenn die Börsen schon gut gelaufen sind? Trotzdem machen sich Anleger darüber sehr viele Gedanken, auch nach der Korrektur im ersten Quartal dieses Jahres. Rund 20 Prozent hat der Dow Jones in den vergangenen zwölf Monaten zugelegt (Stand: 6. Juni 2018), der Weltaktienindex MSCI World stieg um elf Prozent – jeweils in Dollar und ohne Dividenden gemessen. Der DAX kam in dieser Zeitspanne zwar nur auf ein Plus von einem Prozent. Dennoch denken viele Privatanleger noch an die Rekorde, die die Indizes seit Anfang 2017 erreicht haben. So haben sie nach wie vor das Gefühl, die Börse übertreibe, und folgern, es müsse vernünftig sein, auf einen Crash zu warten oder zumindest auf ein Jahr mit sinkenden Kursen, bevor man Geld in Aktien steckt.

Das ist verständlich, vor allem nach den leidvollen Erfahrungen mit dem Dotcom-Crash und der Finanzkrise. Ein Irrtum ist es trotzdem – aus statistischer Sicht. Denn die vergangene Kursentwicklung sagt so gut wie nichts darüber aus, welche Richtung die Börse künftig einschlägt. Das lässt sich an Dow-Jones-Daten ablesen, die 132 Jahre zurückreichen.

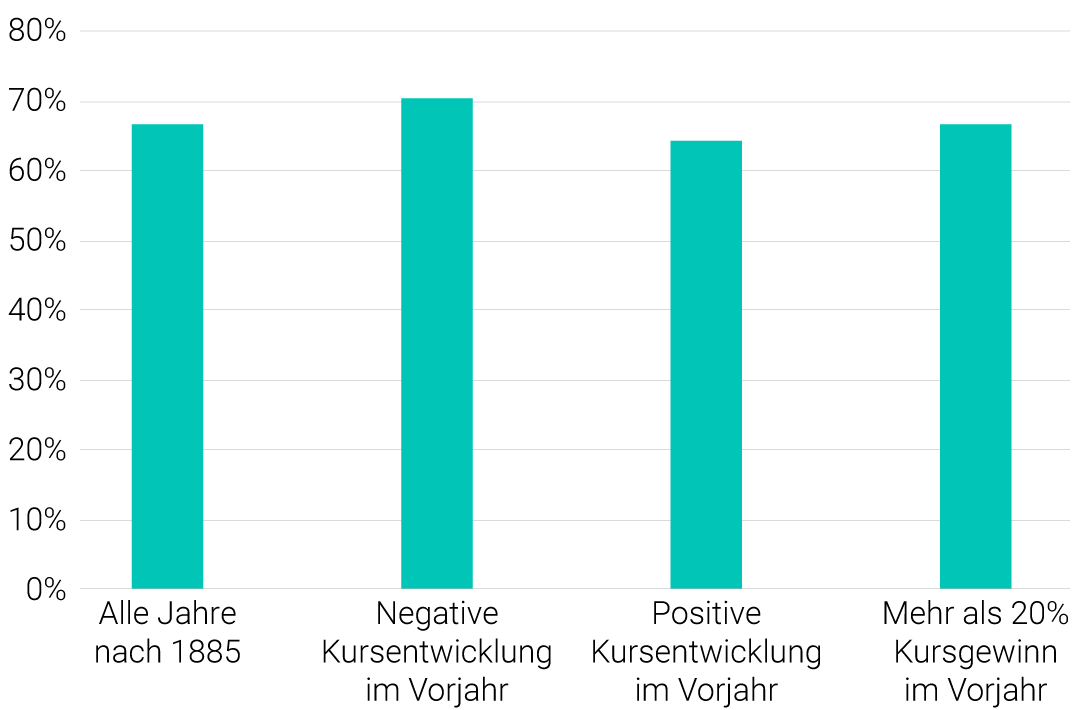

Marginale Unterschiede

Wahrscheinlichkeit für eine positive Kursentwicklung im Dow Jones in Abhängigkeit von der Vorjahresrendite*

* Von Anfang 1886 bis Ende 2017; Quelle: Samuel H. Williamson „Daily Closing Value of the Dow Jones Average 1885 to Present” – Measuring Worth 2018, eigene Berechnungen; Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Die Wahrscheinlichkeit, dass der Dow Jones ein Jahr im Plus beendet, lag in dieser Zeitspanne bei 67 Prozent. Wenn der Index schon im Vorjahr zugelegt hat, dann lag sie nur einen Tick darunter: bei 64 Prozent. Und wenn er im Vorjahr richtig durchgestartet ist (mehr als 20 Prozent Gewinn), war sie wieder 67 Prozent. Zum Vergleich sehen wir uns noch an, wie sich der Dow Jones nach einem Verlustjahr geschlagen hat. Da legte der amerikanische Blue-Chip-Index in 70 Prozent der Fälle zu. Im Klartext: Die Unterschiede sind sehr gering, und die Wahrscheinlichkeit für einen Gewinn war in allen Fällen deutlich größer als 50 Prozent.

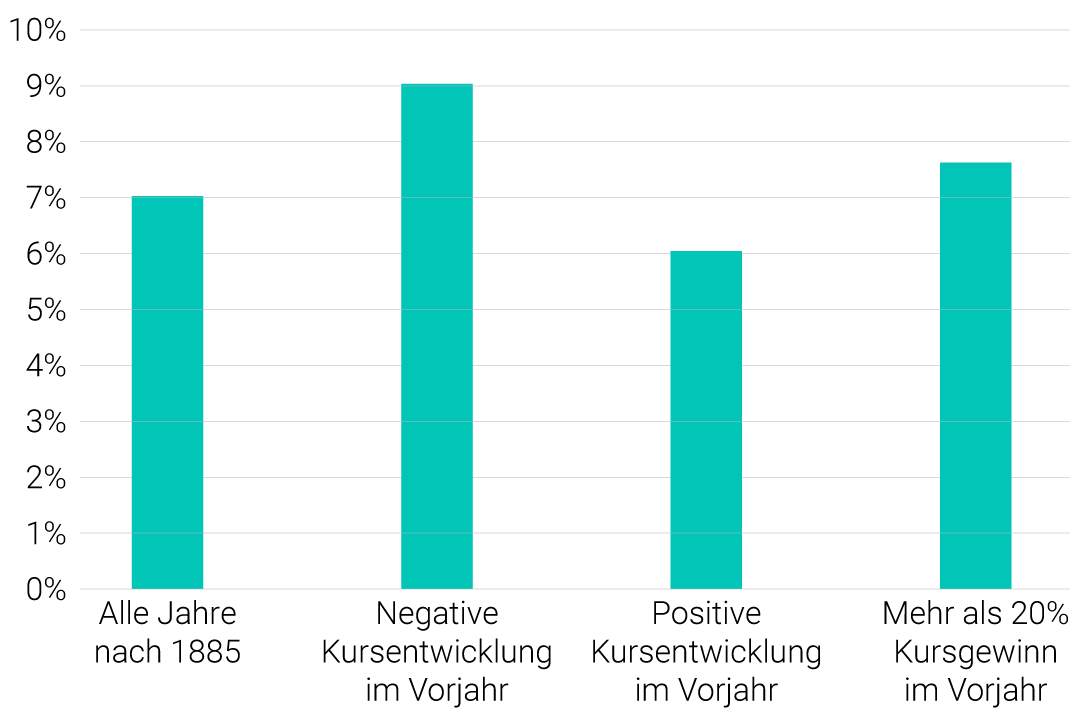

Verpasste Gewinne

Mit der Aktienanlage auf einen Rückschlag zu warten, wäre daher keine gute Idee gewesen. Wer so handelt, läuft Gefahr, dass ihm wertvolle Gewinne entgehen, die später auch nicht mehr zum Zinseszinseffekt beitragen und sich vermehren können. Wie hoch diese Gewinne durchschnittlich ausfallen, zeigt die nächste Grafik.

Viel besser als Sparzinsen

Durchschnittliche Kursgewinne im Dow Jones in Abhängigkeit von der Vorjahresrendite

* Von Anfang 1886 bis Ende 2017; Quelle: Samuel H. Williamson „Daily Closing Value of the Dow Jones Average 1885 to Present” – Measuring Worth 2018, eigene Berechnungen; Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Im Schnitt sattelte der Dow Jones rund sieben Prozent pro Jahr drauf. Nach einem positiven Vorjahr lag die durchschnittliche Rendite immer noch bei sechs Prozent. Und nach einem extrem guten Jahr mit mehr als 20 Prozent Kursgewinn betrug das durchschnittliche Plus sogar mehr als sieben Prozent. Die Unterschiede sind aus statistischer Sicht viel zu gering, als dass sich eine Abhängigkeit von der Vorjahresrendite unterstellen ließe. Dazu ist die Schwankungsbreite der Jahresrenditen mit einer Standardabweichung von mehr als 20 Prozent viel zu hoch.

Entscheidend ist schließlich auch: Selbst sechs Prozent Kursplus sind weit mehr, als Zinsanlagen zurzeit abwerfen. Wer zwei Jahre vergeblich auf einen Börseneinbruch wartet, verpasst im Mittel zwölf Prozent Rendite, während die Inflation an der Kaufkraft seines Vermögens nagt. Was in diesen Rechnungen noch fehlt, sind die Dividenden. Wenn man sie berücksichtigt, erscheint die Warte-Taktik erst recht nicht empfehlenswert, weil durch die Dividenden nicht nur die absolute Höhe der Rendite steigt, sondern auch die Wahrscheinlichkeit für eine positive Rendite.

Was man dabei nicht vergessen sollte: Diese Betrachtung baut natürlich auf Durchschnittswerten auf. Wer heute ein Investment auf den Dow Jones kauft, kann in den nächsten zwölf Monaten auch einen herben Verlust erleiden. Womöglich macht er sogar über mehrere Jahre Verluste. Doch er kann auch weit mehr als die durchschnittlichen sechs Prozent Gewinn im Jahr erzielen. Niemand kann die Kursentwicklung vorhersagen. Wir können aber historische Wahrscheinlichkeiten analysieren und sinnvolle Schlüsse daraus ziehen. Nach 132 Jahren Wall Street lautet einer davon: nicht versuchen, den Markt zu timen, sondern möglichst früh mit der Aktienanlage beginnen und möglichst lange investiert bleiben.

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.