„The only free lunch‟ – so wird Diversifikation in der Finanzwelt oft bezeichnet. Was die Profis damit sagen wollen: Diversifikation, also die Verteilung des angelegten Kapitals auf viele verschiedene Anlageklassen und Regionen, kostet quasi nichts, bringt aber viel. Geschickt angewendet, beschert sie den Investoren entweder mehr Rendite bei vorgegebenem Risiko oder weniger Risiko bei vorgegebener Rendite. Klingt erstrebenswert. Wer will schon auf Gewinne verzichten oder sich mehr Risiken aufbürden, als er tragen muss? Daher ist Diversifikation elementar für den Aufbau eines robusten Portfolios. Das zu verstehen, dürfte gerade Frauen nicht schwer fallen. Sie achten beim Investieren ohnehin stärker auf das Verlustrisiko als Männer – und sind dadurch oft erfolgreicher an der Börse. Auch deshalb erklären wir in unserer Rubrik „Frauen und Finanzen‟, wie und warum Diversifikation wirkt.

Nicht alle Wertpapiere reagieren gleich, wenn die Börse von Turbulenzen heimgesucht wird. Wenn etwa der Ölpreis fällt, profitieren in der Regel Fluglinien und Chemiekonzerne, weil sie Öl für ihr Geschäft einkaufen müssen. Ihre Aktien dürften daher eher steigen. Umgekehrt leiden die Ölförderer. Folge: In einem breit diversifizierten Portfolio können die Verluste einer bestimmten Anlageklasse (oder bestimmter Einzelwerte) durch Gewinne von anderen ausgeglichen werden. Anders ausgedrückt: Der Wert eines diversifizierten Portfolios schwankt in Summe weniger stark als es die Schwankungen der einzelnen Wertpapiere erwarten lassen. Mitunter schwankt das Depot sogar weniger stark als derjenige Portfoliotitel, der die geringsten Schwankungen von allen aufweist.

Das mag zunächst überraschen. Genauso wie die Tatsache, dass sich das Portfoliorisiko reduzieren lässt, indem man ein Wertpapier beimischt, das stärker schwankt und damit risikoreicher ist als das Portfolio selbst. Voraussetzung dafür ist allerdings, dass dieses Wertpapier negativ mit dem Rest des Portfolios korreliert ist. Das Papier muss also gegenläufig zum Portfolio an Wert gewinnen – respektive verlieren. Um das zu verstehen, hilft ein Zahlenbeispiel.

Risiken rausnehmen: Die Mischung macht’s

Stellen Sie sich vor, es stehen zwei Wertpapiere zur Auswahl. Aktie A hat in den vergangenen vier Monaten nur eine moderate Rendite von einem Prozent abgeworfen, dafür war ihr Risiko aber gering. Die monatliche Rendite schwankte im Mittel nur um gut 0,65 Prozent um den Durchschnitt. Aktie B dagegen fuhr eine deutlich höhere Rendite ein, fast vier Prozent über vier Monate, schwankte aber mit monatlichen Abweichungen von gut vier Prozent deutlich stärker um die mittlere monatliche Rendite. In zwei einzelnen Monaten ist sie sogar gefallen, einmal um zwei Prozent, das andere Mal um drei Prozent.

Und noch etwas soll die beiden Aktien auszeichnen: eine starke negative Korrelation. Wenn Aktie A im Plus lag, soll Aktie B einen Verlust verbucht haben. Die Kurse sollen sich also tendenziell in die entgegengesetzte Richtung bewegt haben. Jetzt kommt die entscheidende Frage: Hätten Sie das Risiko Ihres Portfolios senken können, wenn Sie nicht nur Aktie A, sondern auch die deutlich risikoreichere Aktie B gehalten hätten?

Risiko senken mit Diversifikation

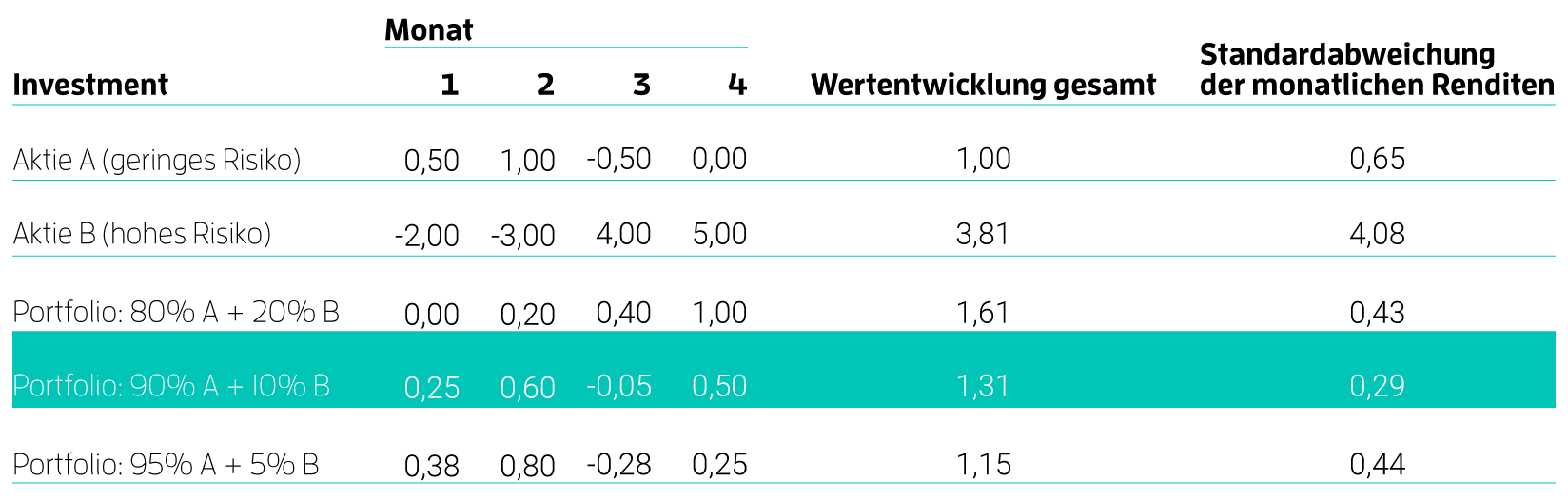

Rendite und Standardabweichung verschiedener Investments (in Prozent)

Hinweis: Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen.

Die Tabelle veranschaulicht, welche Renditen und Risiken unterschiedliche Kombinationen von Aktie A und B aufweisen. Wie man sieht, führt eine Mischung aus 90 Prozent Aktie A und 10 Prozent Aktie B zu einem geringeren Risiko als ein Portfolio, das nur aus Aktie A besteht. Mathematisch wird das Risiko dabei als Standardabweichung der monatlichen Renditen von ihrem Mittelwert berechnet, was Fachleute auch Volatilität nennen. So spiegelt es die Schwankungsbreite der Renditen wider.

Ein diversifiziertes Portfolio hilft also dabei, entweder das Risiko für ein angestrebtes Renditeniveau zu reduzieren oder für ein bestimmtes Risiko die Rendite zu steigern. Umgekehrt geht ein Anleger, der zu wenige Einzelwerte im Portfolio hält, ein unnötig hohes Risiko ein, oder er verschenkt Renditepotenzial.

Scalable Capital berücksichtigt diese Effekte. Wir optimieren das Portfolio für jede einzelne Kundin, passend zu ihrer individuellen Risikokategorie.

Wertpapiere auswählen, Gewichte festlegen

So viel zur Theorie. Nun aber zur Praxis. Da stellt sich für Anlegerinnen vor allem eine Frage: Wie sorgen sie dafür, dass ihr Portfolio ausreichend diversifiziert ist? Der erste Teil der Antwort ist einfach: Verteilen Sie ihr Geld auf verschiedene Anlageklassen (Aktien, Staats- und Unternehmensanleihen, Rohstoffe, Immobilien) und stellen Sie dabei sicher, dass Sie auch auf verschiedene Branchen und Regionen setzen. All das ist mit Exchange-Traded Funds sehr bequem möglich. Mit einem DAX-ETF lässt sich zum Beispiel der deutsche Aktienanteil abdecken, mit einem ETF auf den MSCI-Emerging-Markets-Index der Anteil an Schwellenländeraktien.

Wichtig dabei: Konzentrieren Sie sich nicht nur auf Ihre Heimatbörse. Viele Privatanleger investieren ausschließlich oder überwiegend in Aktien von Unternehmen, die sie aus dem Alltag und aus den Medien kennen. Und das sind oft Werte aus ihrem Heimatland. Doch regionale Diversifikation ist wichtig. Die Globalisierung sorgt zwar für einen gewissen Gleichlauf in der Weltwirtschaft, aber die Wachstumsraten und Kursentwicklungen in den einzelnen Ländern und Regionen weichen immer noch stark voneinander ab. Das liegt auch daran, dass die Volkswirtschaften ganz unterschiedlich aufgestellt sind. Das lässt sich wieder am Ölpreis erklären: Wenn er fällt, profitieren die westeuropäischen Volkswirtschaften tendenziell, da die Produktionskosten für ihre Exportgüter sinken. Doch in Ländern wie Russland oder Saudi-Arabien, wo Öl das wichtigste Exportgut ist, wird die Konjunktur eher leiden – und die Börsen ebenfalls.

Etwas verzwickter ist der zweite Schritt bei der Portfolio-Konstruktion. Denn nach der Auswahl der Wertpapiere müssen diese sinnvoll gewichtet werden. Und zwar so, dass das Ergebnis zu Ihren finanziellen Zielen, Ihrer Risikobereitschaft und Ihrem Anlagehorizont passt. Die Gewichte richtig auszutarieren ist alles andere als trivial, sonst hätten sich nicht Generationen von Kapitalmarktforschern damit beschäftigt. Bei Scalable Capital nehmen wir unseren Kundinnen diese schwierige Aufgabe ab. Wir stellen jedes Portfolio so zusammen, dass es der Risikobereitschaft der Kundin entspricht – nicht nur zum Startzeitpunkt, sondern immer. Wir führen dazu regelmäßig zigtausend Computersimulationen durch, prüfen den Depotmix und schichten – falls nötig – um. Damit Sie keine Renditechancen verpassen und sich keine Risiken aufbürden, die sie eigentlich gar nicht tragen wollen. Mehr dazu können Sie auf unserer Seite zum Thema „Dynamisches Risikomanagement‟ erfahren.

Diversifikation ist der Schlüssel

Diversifikation kann das Gesamtrisiko Ihrer Investition erheblich senken, ohne dass Sie auf Renditechancen verzichten müssen. Richtig eingesetzt, sorgt sie dafür, dass Investoren auch in turbulenten Börsenphasen ruhig schlafen können. Ein Garant für eine überdurchschnittliche Performance ist sie allerdings nicht. Und ausschalten kann sie das Verlustrisiko auch nicht. Eine Anlage am Kapitalmarkt ist immer mit Risiken verbunden, die nicht vollständig eliminiert werden können. Wer erfolgreich investieren will, sollte jedoch darauf achten, dass er seine Risikobereitschaft so teuer wie möglich verkauft – sprich: dass er das höchste Renditepotenzial dafür bekommt. Diversifikation ist der Schlüssel dazu.

Bild: Raynaldy Dachlan/Unsplash.com

Risikohinweis – Die Kapitalanlage ist mit Risiken verbunden und kann zum Verlust des eingesetzten Vermögens führen. Weder vergangene Wertentwicklungen noch Prognosen haben eine verlässliche Aussagekraft über zukünftige Wertentwicklungen. Wir erbringen keine Anlage-, Rechts- und/oder Steuerberatung. Sollte diese Website Informationen über den Kapitalmarkt, Finanzinstrumente und/oder sonstige für die Kapitalanlage relevante Themen enthalten, so dienen diese Informationen ausschließlich der allgemeinen Erläuterung der von Unternehmen unserer Unternehmensgruppe erbrachten Wertpapierdienstleistungen. Bitte lesen Sie auch unsere Risikohinweise und Nutzungsbedingungen.

Wollen auch Sie intelligenter investieren?

Scalable Capital bietet erstklassige Vermögensverwaltung mit einer wegweisenden Investment-Technologie. Global diversifizierte ETF-Portfolios mit modernem Risikomanagement, zu niedrigen Kosten.